GoBD

Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff

Schon seit 2017 müssen Unternehmen in Deutschland die GoBD, die Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff, erfüllen – zumindest sofern sie ein digitales oder elektronisches Kassensystem benutzen. Was aber heißt das konkret? Der Grundsatz der GoBD lautet vereinfacht gesagt: Sammeln, speichern, dokumentieren!

Was aber heißt das genau? Was und wie funktioniert die Dokumentation mit einer GoBD-Kasse, was ist zu vernachlässigen?In diesem Artikel fassen wir alles Wissenswertes über die GoBD für Dich zusammen – zum Einprägen, auswendig Lernen oder einfach nur zum Nachschlagen.

Grundsätzliches zur GoBD ab 2017

Zur erfolgreichen Unternehmensführung im 21. Jahrhundert zählen neben faktenbasiertem Knowhow und richtiger Technik auch immer die Fähigkeit, diese beiden Dinge auf möglichst smarte Weise zusammenzubringen. Spätestens wenn es um die Führung digitaler oder elektronischer Kassensysteme geht, gibt es hier keine Alternative.

So müssen sämtliche Daten, Umsätze, Bareinnahmen und Geschäftsvorfälle einer Registrierkasse bzw. eines Kassensystems lückenlos und unveränderbar aufgezeichnet werden, um Veruntreuung durch Schwarzgeld unmöglich zu machen.. Laut Finanzamt und Kassengesetz ist ein elektronisches Kassenbuch also unabdingbar. Die Vorgabe lautet: “Grundaufzeichnungen und Barumsätze sind einzeln, vollständig, richtig, zeitgerecht und geordnet auf einem Speichermedium zu sichern.” Was im ersten Moment einfach und überschaubar klingt, kann sich in der Regel aber als recht unübersichtlich und mühsam herausstellen. Das liegt vor allem an den Datenmengen, die hierbei entstehen.

So müssen folgende Daten für die GoBD elektronisch gespeichert werden:

- Außersteuerliche und steuerliche Bücher

- Aufzeichnungen und Unterlagen zu den Geschäftsvorfällen

- Wartungsprotokolle

- Daten und Datensätze

- Bedienungsanleitungen und Handbücher

- Programmieranleitungen

- Änderungsprotokolle

- Z-Bons

- Einrichtungsprotokolle

- Registrierkassenstreifen

Die GoBD gilt sowohl für Hauptbuch- als auch für Nebenbuchsysteme. Dazu kommen alle weiteren Unterlagen, die zur Überprüfung der für die Besteuerung gesetzlich vorgeschriebenen Aufzeichnungen von Bedeutung sind.

Im Grunde genommen fallen alle Daten(sätze), Dokumente und Änderungsprotokolle, die mit der betrieblichen Bilanz/GuV, (EDV) Buchhaltung und Kassenführung einhergehen, unter die Aufbewahrungspflicht. Ausgenommen von dieser Regelung sind zum Beispiel Entwürfe von Handels- oder Geschäftsbriefen oder Unterlagen, die zwischengespeichert werden.

Dabei gilt immer der Grundsatz der Einzelerfassungspflicht. Das heißt, diese Dokumente müssen einzeln erfasst und aufgezeichnet werden. Und das nach folgenden Vorgaben:

1. Alle Dokumente müssen unverändert sein – und bleiben

Die GoBD verlangt eine absolute Unveränderbarkeit aller archivierten Dateien und Dokumente. Hier geht es vor allem darum, die Daten bzw. Datensätze gegen Verlust und unzulässige Zugangs- und Zugriffskontrollen abzusichern. Solange Aufzeichnungen nicht ausreichend geschützt sind, gilt die Buchhaltung als nicht mehr ordnungsgemäß.

Daten dürfen außerdem nicht mehr nachträglich abgeändert werden können. Die Hard- bzw. Software der elektronischen Registrierkasse muss dies gewährleisten.

Falls nachträgliche Änderungen der Originaldokumente vorgenommen werden (müssen), müssen die ursprünglichen Angaben unbedingt ersichtlich und für das Finanzamt nachvollziehbar dokumentiert sein. Sollten Datensätze versehentlich falsch eingetragen sein, sind diese leider vollständig zu stornieren und neu zu erstellen.

Seit der Kassensicherungsverordnung 2020 (KassenSichV) müssen Kassensysteme mithilfe einer Technischen Sicherheitseinrichtung (TSE) geschützt werden. Damit ist eine Löschung von Umsätzen nicht mehr möglich.

2. Zeitvorgaben und Aufbewahrungspflicht beachten

Wie alles im Leben kennt auch die GoBD ein richtiges Timing. Nach Vorgaben des Bundesfinanzministeriums sollten daher alle Buchungen zeitnah oder maximal innerhalb von zehn Tagen nach Entstehung verzeichnet werden.

Nicht vergessen: Bargeschäfte müssen immer täglich erfasst werden.

Die Aufbewahrungspflicht gilt für PC-Kassen genauso wie für elektronische Kassen, Warenwirtschaftssysteme, Fakturierungssysteme, Anlagenbuchhaltung, Lohnbuchhaltung, Materialwirtschaft usw.

Zusätzlich wichtig ist die Dauer der Speicherung:

- Alle Bilanzen, Rechnungen (auch solche, die als Anhang per E-Mail im Postfach gelandet sind) und Verträge müssen für 10 Jahre gespeichert werden, und das ohne Möglichkeit einer nachträglichen Änderung.

- Für Handelsbriefe, Ausfuhrgenehmigungen und Kalkulationsunterlagen gilt hingegen eine Aufbewahrungspflicht von 6 Jahren.

3. Ordnung und Richtigkeit regelmäßig überprüfen

Die GoBD soll Klarheit bringen – und das für alle Unternehmer:innen und das Finanzamt. Alle systematisch erfassten Geschäftsfälle und Buchungen müssen daher stets übersichtlich, eindeutig und verfügbar dokumentiert und nachzuvollziehen sein oder dementsprechend in Kontensystemen eingetragen werden. Daher lautet die Devise: Sortieren, sortieren, sortieren!

Das gilt auch für alle Unterlagen, die in einem direkten oder indirekten Zusammenhang mit einem Geschäftsvorfall stehen; diese müssen aufbewahrt und in eine logische, zeitliche Reihenfolge gebracht werden. Alle generell anfallenden Buchungen sind nach Sachbereichen geordnet und einzeln in Konten darzustellen.

Und nicht nur die Reihenfolge macht’s. Richtig muss es natürlich auch sein. Gemäß der Abgabenordnung (§ 146 Absatz 1 AO) und dem Handelsgesetzbuch (§ 239 Absatz 2 HGB) müssen alle Geschäftsvorfälle mit den tatsächlichen Verhältnissen übereinstimmen und richtig sein. Wie das nachzuweisen ist? Mit Belegen. Diese müssen wahrheitsgemäß alle Geschäftsvorfälle dokumentieren und sind in den Konten der Buchführung dementsprechend einzutragen.

4. Verfügbarkeit der Dokumente und Integration einer Verfahrensdokumentation

Wie wir bereits oben angemerkt haben, geht es bei der GoBD vorrangig um Transparenz und Verfügbarkeit. Wenn es nach den Grundsätzen zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff geht, müssen alle unternehmensrelevanten Daten so aufbewahrt werden, dass ein unabhängiger Dritter – beispielsweise bei einer Betriebsprüfung – gezielt darauf zugreifen kann.

Wichtig: Auch nach einem IT-bedingten Systemwechsel müssen alle Daten weiterhin zur Verfügung stehen.

Außerdem muss eine übersichtliche Verfahrensdokumentation Teil der Unterlagen sein, die für eine Betriebsprüfung bereitgestellt werden; diese gibt Auskunft darüber, welche Daten die Registrierkasse erstellt, verarbeitet und speichert.

5. Kontrolle als weitere Verpflichtung

Ordnung mag das halbe Leben sein, auch in unternehmerischer Hinsicht, aber Ordnung ist nichts ohne angemessene Kontrolle. Gemäß der GoBD ist nämlich vor allem das Unternehmen selbst dafür verantwortlich, all diese Vorschriften einzuhalten und durch interne Kontrollen sicherzustellen.

Es ist allerdings nicht damit getan, einfach mal hier und da einen flüchtigen Blick auf die Datendokumentation zu werfen. Vielmehr müssen diese Kontrollen offiziell ausgeführt und ebenfalls wahrheitsgemäß protokolliert werden.

Zusammenfassung der Anforderungen

- Einnahmen und Ausgaben müssen einzeln und in zeitlicher Reihenfolge aufgezeichnet werden (Einzelaufzeichnungspflicht).

- Aufbewahrungs- und aufzeichnungspflichtige Daten, Datensätze, elektronische Dokumente sowie elektronische Unterlagen sind geordnet und grundsätzlich im Original – also etwa auch in ihrem elektronischen Ursprungsformat – aufzubewahren.

- Diese Daten unterliegen einer Aufbewahrungsfrist von 10 Jahren und müssen manipulationssicher, maschinell auswertbar und in einem für das Finanzamt lesbaren Format sowie in sachlicher Gliederung jederzeit verfügbar sein. Das gilt auch für alle zusätzlich notwendigen Tabellendaten, Historisierungen und Programme.

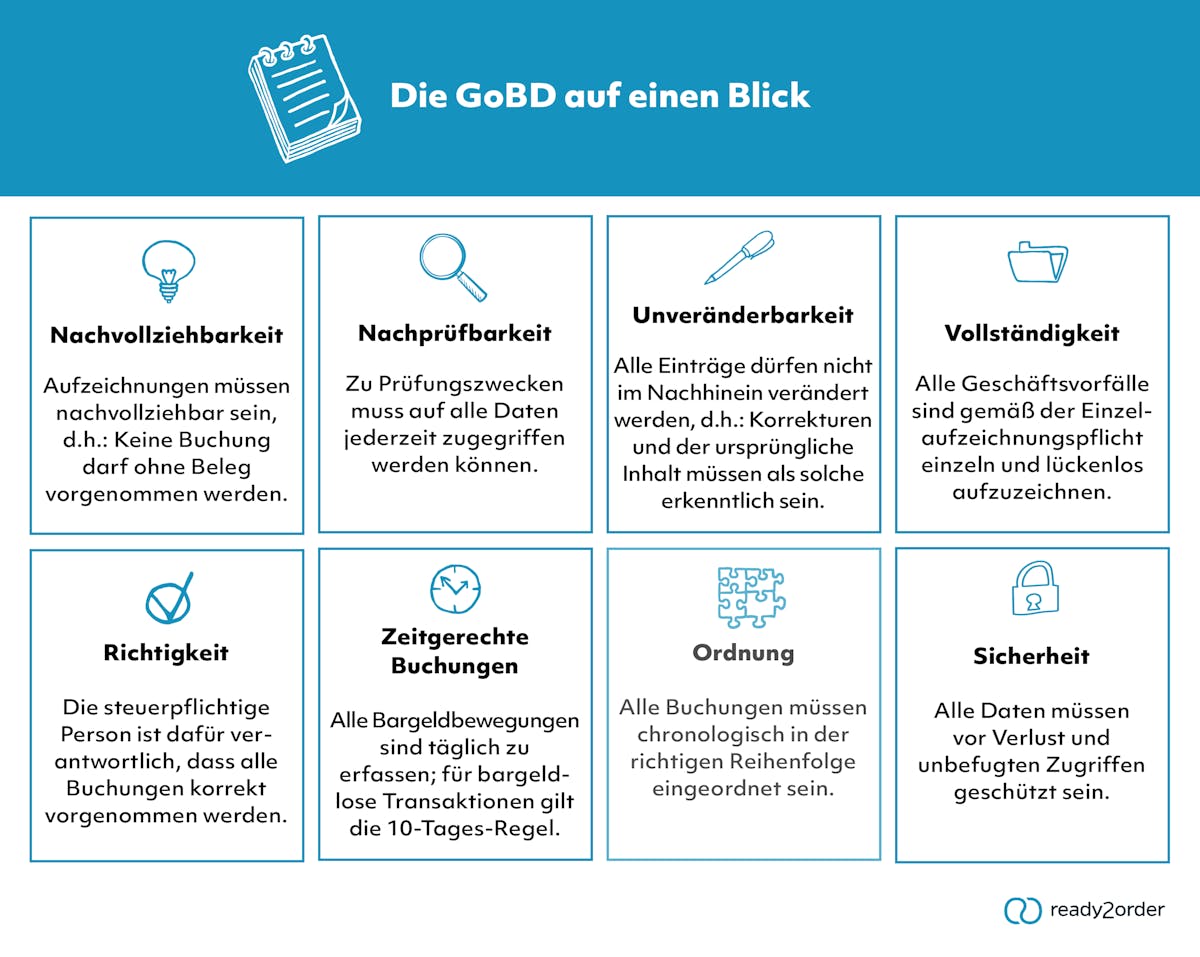

- Alle buchungsrelevanten Daten, Aufzeichnungen und Vorgänge müssen nachvollziehbar, nachprüfbar, vollständig, richtig, zeitnah, geordnet und unveränderbar sein.

Um keinen Spielraum für Nachschätzungen zu lassen, ist generell die Kassenführung in Form eines Kassenbuchs zu empfehlen, damit Kassenprüfer bei einer eventuellen Kassennachschau alle prüfungsrelevanten Informationen zur Hand haben. Wer eine elektronische Kasse nutzt, ist ohnehin verpflichtet, ein Kassenbuch zu nutzen.

GoBD ab 2020: Hier findest Du alle Updates

Da sich die digitalen Dokumentationsmöglichkeiten rasant weiterentwickeln, wurde bei der Neufassung der GoBD am 01.01.2020 ein erweiterter (und vor allem: technologischer) Fokus gesetzt:

- Ausdrücklich erlaubt ist nun das Abfotografieren von Belegen (beispielsweise mit dem Smartphone); dies gilt sogar für Belege, die im Ausland entstanden sind, oder wenn die unternehmenseigene Buchführung im Ausland stattfindet.

- Die Definition von datenverarbeitenden Systemen hat sich nun um die Cloud-Technologie erweitert, d. h. diese wird nun ebenfalls berücksichtigt.

Es gibt zusätzliche Erweiterungen, wenn es um die Umwandlung von Belegen in ein Inhouse-Format geht. So ist mittlerweile die Aufbewahrung einer Ursprungsfassung nicht mehr erforderlich, wenn

- weder bildliche, noch inhaltliche Veränderung vorgenommen wurden.

- keine aufbewahrungspflichtigen Informationen bei Konvertierung verloren gehen.

- die ordnungsgemäße und verlustfreie Konvertierung gemäß der Verfahrensdokumentation festgehalten bzw. dokumentiert wird.

- weder der Datenzugriff, noch die maschinelle Auswertung durch das Finanzamt nicht eingeschränkt wird.

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.