Kassen-Tipps![Kassensystem Gastronomie Kellner mit Kaffee auf Tablett]()

![Alexander Popowitsch, Content Marketing Manager Alexander Popowitsch, Content Marketing Manager]()

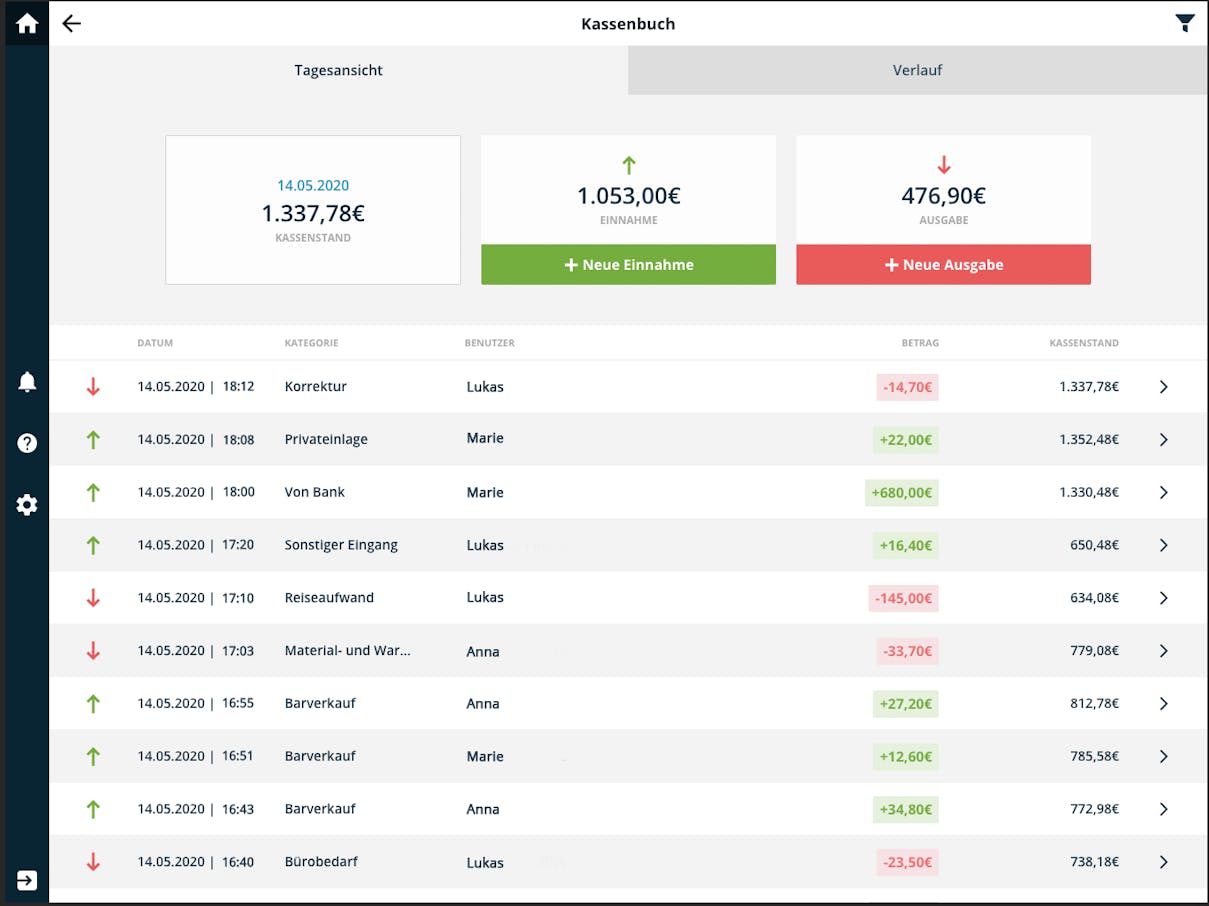

Das Kassenbuch leicht erklärt

Lesedauer: 2 Min.

Zuletzt aktualisiert: 29.07.2025|Veröffentlicht: 16.07.2020

Was ist ein Kassenbuch und wofür wird es verwendet?

Einfach 100% finanzamtkonform mit ready2order

Kassenbuch ansehen

Wer muss ein Kassenbuch führen?

Welche Angaben muss ein Kassenbuch enthalten?

Buchhaltung & Steuer leicht gemacht!

Mit ready2order hast Du immer alles im Griff.

Zur Kasse

Alexander Popowitsch

Content Marketing Manager

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.

Zum Thema passende Artikel

Mehr anzeigen