Berufshaftpflichtversicherung

Was ist die Berufshaftflichtverpflichtung? Wer einem anderen einen Schaden zufügt, muss laut Gesetz dafür zahlen. Im Privatleben kümmert sich darum die private Haftpflichtversicherung: Sie zahlt den Schaden, den die versicherte Person verursacht hat und wehrt unberechtigte Ansprüche auf Schadenersatz ab. Die Berufshaftpflichtversicherung übernimmt dasselbe für Schäden, die im Rahmen Deiner beruflichen Tätigkeit entstehen. Sie ist dabei speziell auf typische Schadensfälle des jeweiligen Berufs zugeschnitten.

Wer braucht eine Berufshaftpflichtversicherung?

Hier unterscheiden sich drei Gruppen: Gewisse Berufsgruppen sind verpflichtet, sich für den Schadensfall zu versichern, während andere Berufsgruppen sich freiwillig versichern können – und Angestellte, die (meist) über ihren Arbeitgeber versichert sind.

1) Pflichtversichert nach Vorgabe

Ärzt:innen, Architekt:innen, Hausverwalter:innen, Hebammen und Rechtsanwält:innen u. a. gehören zu den Berufsgruppen, die gesetzlich oder nach den Vorgaben ihrer Berufskammer verpflichtet sind, eine Berufshaftpflichtversicherung abzuschließen. Dabei wird kein Unterschied zwischen Teil- und Vollzeittätigkeit gemacht.

Dies liegt daran, dass sie bei ihrer Arbeit tagtäglich große Risiken begegnen und schon durch kleinste Fehler große Schäden verursachen können: Wer zum Beispiel als Anwalt Fristen verpasst, als Ärztin eine falsche Diagnose stellt oder als Architekt einen Planungsfehler macht, muss den betroffenen Klient:innen bzw. Patient:innen Schadenersatz zahlen – und dies kann schnell die Millionenhöhe erreichen und bei fehlender Absicherung die Existenz bedrohen.

2) Freiwillig versichert

Für andere Berufe – besonders für Freiberufler:innen und Selbstständige – ist die Berufshaftpflichtversicherung zwar nicht verpflichtend, aber sinnvoll.

Grundsätzlich haften freiberuflich und selbstständig Tätige voll für die von ihnen verursachten Schäden – und das kann ohne Versicherung im Schadensfall teuer werden.

So haftet eine freie Journalistin etwa für den Schaden, den falsche Angaben in einem Artikel verursachen, oder ein Dolmetscher für das Resultat einer fehlerhaften Übersetzung. Auch wenn es hier – anders etwa als bei einem Herzchirurgen – nicht um Leben und Tod geht, kann es teuer werden, wenn der Schaden aus eigener Tasche bezahlt werden muss.

Nicht versicherte Risiken können also auch hier existenzgefährdend sein.

3) Berufshaftpflicht für Angestellte

In der Regel müssen sich regulär Beschäftigte keine Gedanken über eine berufliche Haftpflichtversicherung machen: Wenn sie während ihrer beruflichen Tätigkeit Schäden verursachen, haftet das arbeitgebende Unternehmen mit seiner dafür abgeschlossenen Betriebshaftpflichtversicherung. Allerdings gibt es zwei Ausnahmen:

- Für Angestellte, die nebenbei freiberuflich tätig sind, empfiehlt sich eine eigene Berufshaftpflichtversicherung – auch wenn dies nur gelegentlich der Fall ist. Denn die nebenberufliche Tätigkeit ist vom Versicherungsschutz durch den Arbeitgeber in der Regel ausgeschlossen.

- Für Angestellte in leitender Position (Vorstand, Geschäftsführung oder Aufsichtsrat): Sie können bei Fehlern direkt in Haftung genommen werden und sollten daher mit einer entsprechenden Versicherung vorsorgen.

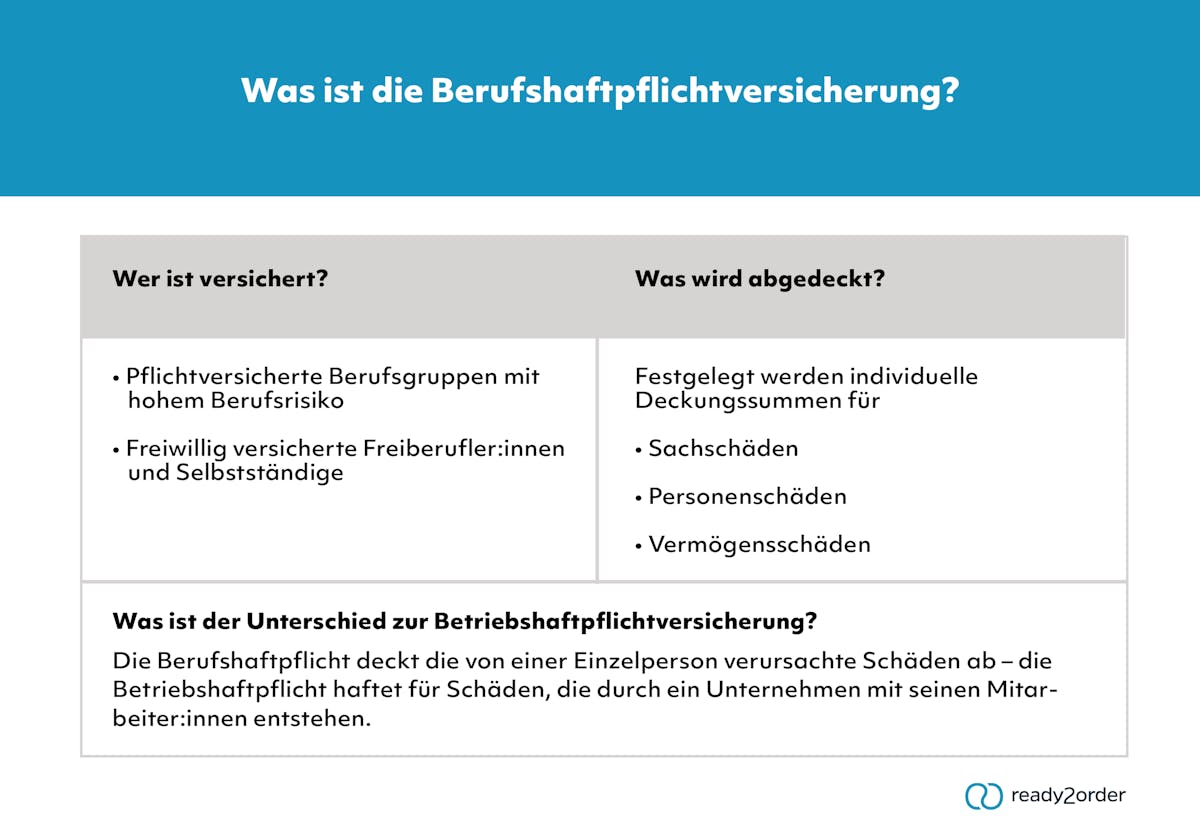

Betriebshaftpflicht vs. Berufshaftpflicht

Umgangssprachlich werden sie oft vermischt, sie sind aber dennoch zu unterscheiden:

- Die Betriebshaftpflichtversicherung gilt für ein Unternehmen bzw. für die von seinen Mitarbeiter:innen verursachten Schäden.

- Die Berufshaftpflichtversicherung wird von einer Einzelperson abgeschlossen.

Was deckt die Berufshaftpflichtversicherung ab?

Die Berufshaftpflichtversicherung kommt für den finanziellen Schaden auf, der anderen Personen durch die berufliche Tätigkeit der versicherten Person entstanden ist. Außerdem wehrt die Berufshaftpflichtversicherung unberechtigte Forderungen ab und übernimmt bei fraglichen Fällen die Anwalts- und Verfahrenskosten für die versicherte Person.

Welche Schäden übernimmt die Versicherung?

Hier unterscheidet man drei Arten:

- Sachschäden

- Personenschäden

- Vermögensschäden

Ein Vermögensschaden entsteht etwa dadurch, wenn eine Steuerberaterin die Einspruchsfrist gegen einen fehlerhaften Steuerbescheid versäumt. Dann ersetzt ihre Haftpflichtversicherung den entstandenen Schaden beim betroffenen Klienten.

Während sich Mediziner:innen also v. a. gegen Personenschaden versichern, ist die Absicherung gegen Vermögensschäden besonders wichtig für beratende Berufe und Dienstleistungen. Dazu gehören zum Beispiel: Rechtsberatung, Steuerberatung oder Unternehmensberatung.

Wichtig: Eine Berufshaftpflichtversicherung für Vermögensschäden kann mit einer Betriebs- oder Bürohaftpflichtversicherung ergänzt werden. So sind auch mögliche Personen- und Sachschäden abgedeckt, z. B. wenn ein Anwaltsgehilfe aus Versehen Kaffee auf die Jacke einer Klientin verschüttet.

Wie hoch ist die Deckungssumme der Berufshaftpflicht?

Die Deckungssumme oder Versicherungssumme beschreibt den maximalen Betrag, den eine Versicherung im Schadenfall zahlt. Überschreitet der Schaden diese Summe, musst Du als Versicherungsnehmer:in die Differenz aus eigener Tasche begleichen.

Bei der Berufshaftpflichtversicherung werden für Sach-, Personen- und Vermögensschäden individuelle Deckungssummen festgelegt.

Bei Berufen mit verpflichtender Berufshaftpflichtversicherung sind oft gesetzliche Mindestdeckungssummen vorgeschrieben. Freiberuflich und selbstständig Tätige sollten sich dagegen beraten lassen, welche Versicherungssumme realistisch ihrem individuellen Risiko entsprechen und im Vertrag festgehalten werden sollten.

Welche Versicherungen brauche ich noch für mein Gewerbe?

Neben der Berufshaftpflichtversicherung bzw. Betriebshaftversicherung, gibt es noch weitere Versicherungen, die für Selbstständige empfehlenswert sein können. In unserem Blogbeitrag zur Gewerbeversicherung findest Du alle Informationen zum ausreichenden Versicherungsschutz.

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.