Eigenkapitalrentabilität

Synonyme: Eigenkapitalverzinsung, EK-Rendite, Return on Equity (RoE), Unternehmerrentabilität

Was bedeutet Eigenkapitalrentabilität? Die EKR oder Eigenkapitalrendite gibt an, welchen Ertrag Dein Eigenkapital in einem bestimmten Zeitraum bringt – sie zeigt also die Wirtschaftlichkeit des Eigenkapitals. Die Eigenkapitalrentabilität errechnet sich aus dem Verhältnis von Gewinn und Eigenkapital. Sie wird meist in Prozent angegeben und ist eine wichtige Kennzahl (KPI) für potenzielle Kapitalgeber:innen.

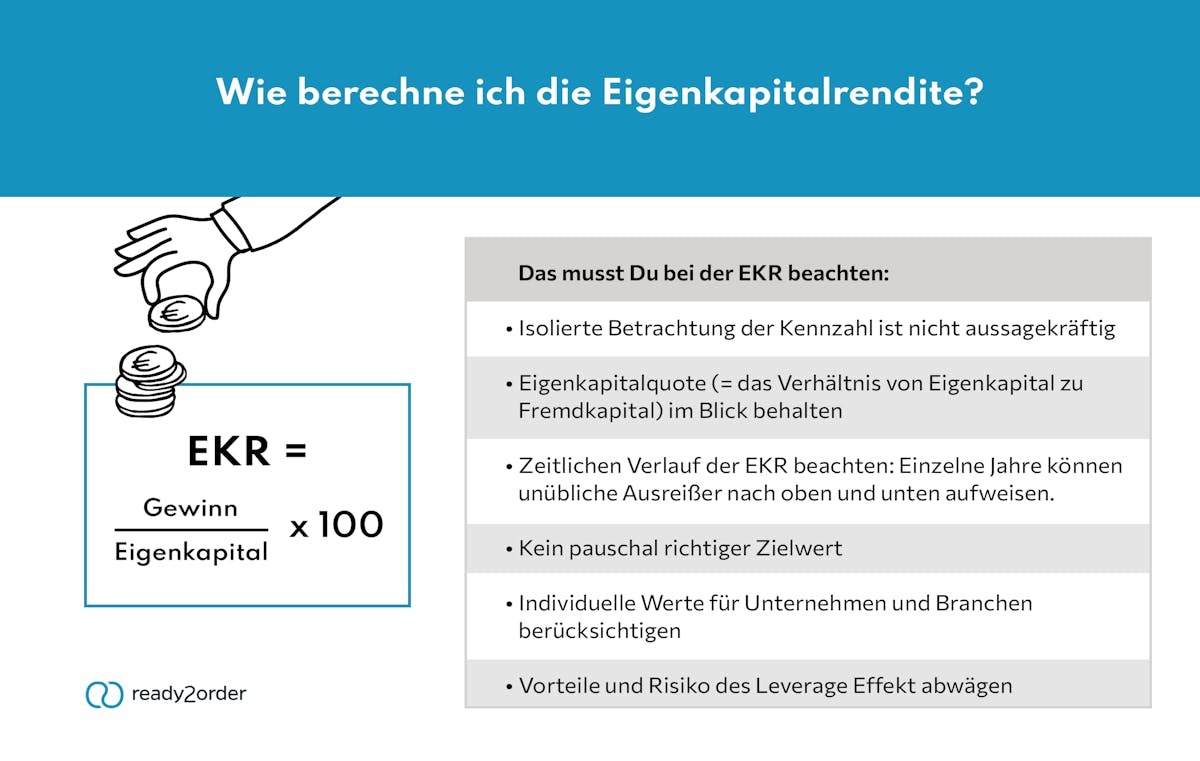

Wie berechnet man die Eigenkapitalrentabilität?

Die Berechnung der Rendite des Eigenkapitals funktioniert einfach mit einer Formel:

EKR = Gewinn / Eigenkapital x 100

Die Höhe des Eigenkapitals entnimmst Du der Bilanz und den Gewinn aus der Gewinn- und Verlustrechnung (GuV). Der Gewinn entspricht dabei typischerweise dem Jahresüberschuss nach Steuern.

Alternativ dazu kannst Du auch mit dem EBIT (“Earnings Before Interest and Taxes”) rechnen. Diese Variante ist allerdings weniger üblich, da Zinsen und Steuern hier noch nicht abgezogen sind.

Wie interpretiert man die Eigenkapitalrentabilität?

Die Eigenkapitalrentabilität ist – u. a. neben der Gesamtkapitalrentabilität und dem Cash Flow – eine der Kennzahlen, um die Ertragskraft eines Unternehmens zu ermitteln.

Das eingesetzte Eigenkapital ist mit dem größten Risiko verbunden, denn damit wird für die Verbindlichkeiten des Unternehmens gehaftet. Wer als Kapitalgeber:in also Eigenkapital zur Verfügung stellt, erwartet eine gute Verzinsung seines Anteils, um dieses hohe Risiko auszugleichen. Die berechnete Rentabilität sollte also immer so hoch wie möglich und vor allem höher sein als die Rendite desselben Betrags am langfristigen Kapitalmarkt.

Einen konkreten Zielwert für eine ideale Eigenkapitalrendite gibt es allerdings nicht, zudem ist die EKR nicht der einzige relevante Wert, um die Wirtschaftlichkeit eines Unternehmens zu beurteilen.

Das musst Du bei der EKR beachten, um sie richtig zu beurteilen:

- Eine isolierte Betrachtung der Kennzahl ist nicht aussagekräftig.

- Die Eigenkapitalquote (d. h. das Verhältnis von Eigenkapital zu Fremdkapital) ist im Blick zu behalten.

- Man muss den zeitlichen Verlauf der EKR kennen, um kurzfristige Veränderungen durch einmalige Effekte oder Ereignisse richtig einzuordnen. Einzelne Jahre können unübliche Ausreißer nach oben und unten beinhalten.

- Es gibt keinen pauschal richtigen Zielwert, stattdessen müssen individuelle Werte von Unternehmen und Branchen berücksichtigt werden.

- In welchem Umfang kannst Du bei Aufnahme von neuem Fremdkapital vom Leverage Effekt profitieren – und ab wann schadet es Deinem Unternehmen?

Grundsätzlich sollte die Eigenkapitalrentabilität zwischen 10 und 20% liegen.

Hohe Werte interpretieren – und hinterfragen

Generell ist eine hohe Eigenkapitalrendite erstrebenswert. Hohe Werte über 20% kommen jedoch sehr selten vor und sollten immer hinterfragt werden: Wie ist er entstanden? Wie geht es dem Unternehmen insgesamt?

Möglich ist, dass der hohe Prozentsatz durch eine sehr geringe Eigenkapitalquote hervorgerufen wurde, d. h. das Unternehmen arbeitet mit nur wenig Eigenkapital und viel Fremdkapital. In diesem Fall ist die Eigenkapitalrendite zwar hoch, doch zeitgleich liegt eine massive Verschuldung vor. Dementsprechend geht die hohe Eigenkapitalrendite mit beträchtlichem Risiko einher.

Außerdem müssen mit dem erzielten Jahresüberschuss in diesem Fall oft Schulden getilgt werden – er kann also nicht an die Kapitalgeber:innen ausgeschüttet werden. Trifft das zu, ist ein Unternehmen mit hoher Rendite uninteressant für Investor:innen.

Niedrige Werte interpretieren

Auch eine außergewöhnlich geringe Eigenkapitalrendite kann unterschiedliche Gründe haben. Möglich ist, dass der Jahresüberschuss sehr niedrig ausgefallen ist – oder dass die Eigenkapitalquote sehr hoch ist.

Letzteres sorgt einerseits für finanzielle Stabilität, lässt aber auch negative Rückschlüsse zu. Dazu gehört etwa die Frage, warum das Unternehmen keine Investitionen in Marketing, Vertrieb oder Produktionsanlagen tätigt, sondern das Eigenkapital ohne Ertrag auf seinen Konten bunkert. Potenzielle Kapitalgeber:innen könnten sich also möglicherweise für innovativere Anlagealternativen entscheiden.

Wichtig: Branchentypische Eigenkapitalrenditen

Verschiedene Branchen arbeiten typischerweise mit unterschiedlicher Kapitalintensität und unterschiedlichen Fremdkapitalquoten. Hier zwei Beispiele:

- In der Immobilienwirtschaft existiert oft nur ein geringer Anteil an Eigenkapital, während der Großteil der Projekte über Kredite finanziert wird. So ergibt sich rasch eine hohe Eigenkapitalrendite.

- Traditionelle mittelständische Unternehmen haben oft eine geringe Eigenkapitalrentabilität, da sie mehr Wert auf Sicherheit und Kontinuität als auf schnelles Wachstum legen.

Leverage Effekt: Vorteil und Risiko

Der Leverage Effekt beschreibt die Erhöhung der EKR, indem neues Fremdkapital in das Unternehmen eingebracht wird. Dadurch sinkt der Eigenkapitalanteil und indem das Fremdkapital so investiert wird, dass die Rendite des Investments höher ist als die Kosten, steigt die Gesamtrendite.

Allerdings steigt durch mehr Fremdkapital auch die Verschuldung: Zu viel Fremdkapital ist ungesund. Daher muss genau geprüft werden, wie weit sich der Leverage Effekt hilfreich bei einer Neuverschuldung auswirkt – und ab wann er schaden kann.

Die Bedeutung der Eigenkapitalrendite für Investor:innen

Die Rentabilität wird oft zusammen mit anderen Kennzahlen betrachtet, zum Beispiel mit der Gesamtkapitalrentabilität. Dabei zählt sie besonders für Investorinnen und Investoren bzw. für andere Anteilshaber zu einer der wichtigsten Kennzahlen: Diese fordern für ihren Kapitalanteil eine bestimmte Rendite, die sogenannten Eigenkapitalkosten.

Möchte ein Unternehmen also neue Mittel gewinnen, muss es den Investor:innen diese Rendite bieten – sie interessieren sich nur dann für ein Projekt, wenn ihr Kapital hier eine bessere Rendite erzielt als bei Investitionen auf dem langfristigen Kapitalmarkt der Fall wäre. Die Beschaffung von Eigenkapital ist also (ebenso wie ein Kredit) mit Finanzierungskosten verbunden.

Sonderfälle

Bei der Betrachtung und auch der Berechnung der EKR gibt es Sonderfälle, zum Beispiel bei Start-ups oder bestimmten Einzelunternehmen.

Start-ups

Start-ups sind in einer besonderen Situation, wenn es darum geht, die EKR zu interpretieren und Investor:innen zu gewinnen: Diese Unternehmen erzielen oft noch keine Gewinne, was die Berechnung der Eigenkapitalrendite unmöglich macht. Hier werden stattdessen andere Kennzahlen herangezogen werden – etwa die sogenannte “Burn-Rate”, also die Kapitalmenge, die pro Monat für den laufenden Betrieb des Unternehmens verbraucht wird.

Einzelunternehmen

Wer sich als Inhaber:in selbst keinen Lohn ausbezahlt, sondern vom Jahresüberschuss lebt, muss einen kalkulatorischen Unternehmerlohn vom Gewinn abziehen, bevor die EKR berechnet werden kann. Nur so kann berücksichtigt werden, dass der Unternehmer bzw. die Unternehmerin selbst eine Arbeitsleistung erbringt, die andernfalls bezahlt werden müsste.

Ein Beispiel: Bei 100.000 Euro Jahresüberschuss und einem Eigenkapital von 1.000.000 Euro, ergäbe sich eine Eigenkapitalrendite von 10% für das entsprechende Geschäftsjahr. Kommt diese vielversprechende Zahl aber nur zustande, weil der Unternehmende seinen kalkulatorischen Unternehmerlohn von 60.000 Euro nicht abgezogen hat, wäre die EKR irreführend.

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.