Umlaufvermögen

Was ist Umlaufvermögen? Im Gegensatz zum langfristig bestehenden Anlagevermögen hat Umlaufvermögen nur eine kurze Verweildauer im Unternehmen. Der Wert des Umlaufvermögens verändert sich durch Waren- und Kontobewegungen etc. ständig.

Nach §198 UGB müssen die Gegenstände des Umlaufvermögens in der Bilanz unterhalb des Anlagevermögens aufgeführt werden und stehen dabei ebenfalls auf der Seite der Aktiva.

Was gehört zum Umlaufvermögen?

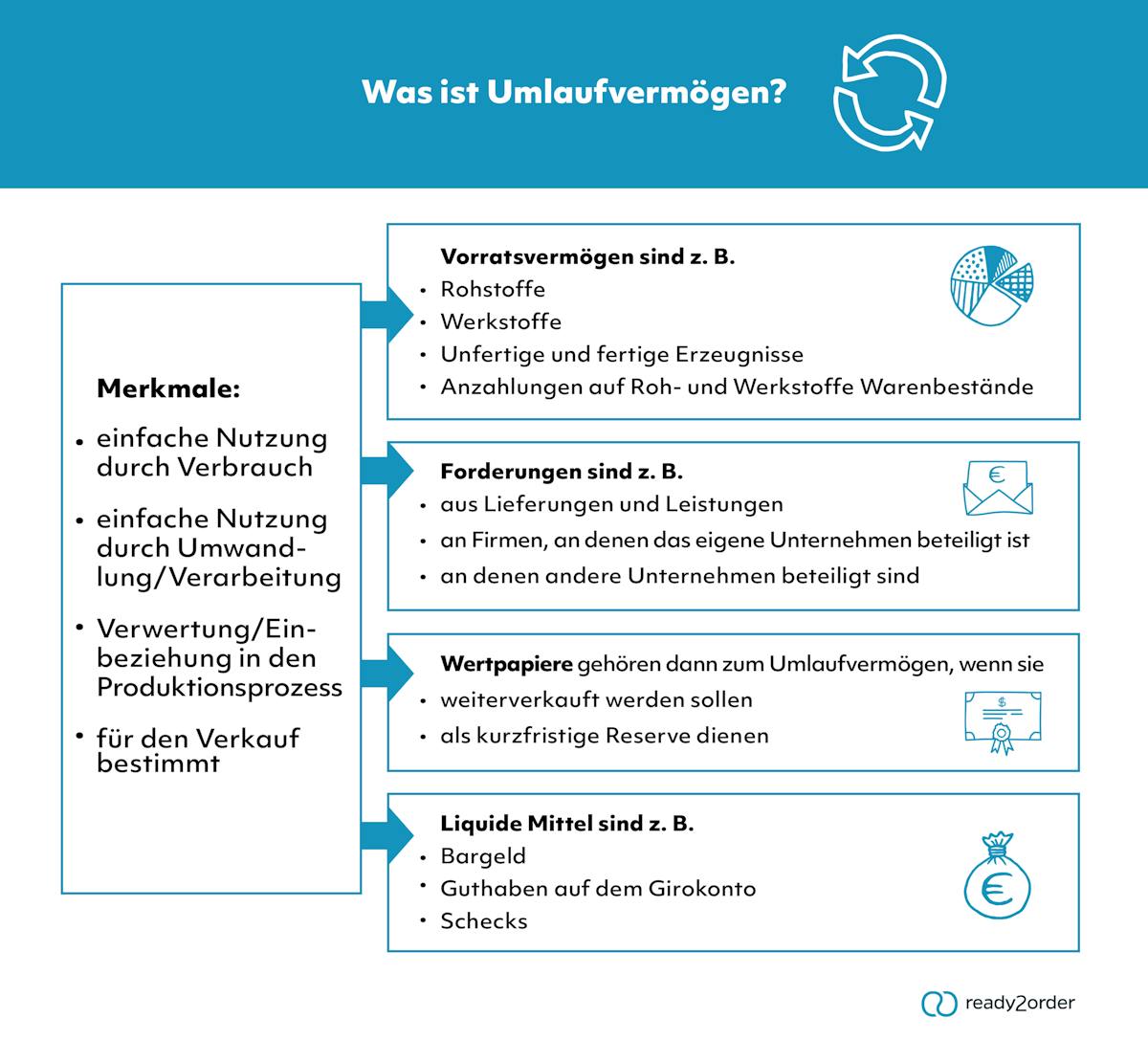

Die Gegenstände des Umlaufvermögens werden auch als Verbrauchsgüter bezeichnet, denn sie sind bestimmt für

- die einfache Nutzung durch Verbrauch

- die einfache Nutzung durch Umwandlung / Verarbeitung

- die Verwertung oder Einziehung in den Produktionsprozess

- den Verkauf.

Beim Umlaufvermögen werden außerdem folgende Formen unterschieden:

Vorräte (Vorratsvermögen)

- Rohstoffe

- Werkstoffe

- Unfertige und fertige Erzeugnisse

- Anzahlungen auf Roh- und Werkstoffe

- Warenbestände

Forderungen und Vermögensgegenstände

- Forderungen aus Lieferungen und Leistungen

- Forderungen an Firmen, an denen das eigene Unternehmen beteiligt ist

- Forderungen, an denen andere Unternehmen beteiligt sind

Wertpapiere

Gilt nur, wenn die Wertpapiere

- weiterverkauft werden sollen

- als kurzfristige Reserve dienen.

Andernfalls werden sie dem Anlagevermögen zugerechnet.

Liquide Mittel

- Bargeld

- Guthaben auf dem Girokonto

- Schecks

- etc.

Abschreibung beim Umlaufvermögen

Im Gegensatz zum Anlagevermögen gibt es für das Umlaufvermögen keine planmäßige Abschreibung. Bei Wertverlust – z. B. wenn Deine gelagerte Kollektion aus der Mode gekommen ist oder Rohstoffe mangelhaft wurden – darf trotzdem eine Abschreibung erfolgen: Der Stichtag für die Bewertung des Gegenstandes erfolgt dabei anhand des Börsen- oder Marktpreises an dem Datum, an dem die Bilanz erstellt wird.

Umlaufvermögen bei der Liquiditätsanalyse richtig bewerten

Das Umlaufvermögen spielt als sogenannte Kennzahl (KPI) eine wichtige Rolle bei der Vermögensbewertung während der Analyse der Liquidität. Sein Wert kann für verschiedene Berechnungen verwendet werden. Dazu gehören bspw. die nachfolgenden Formeln.

1. Umlaufintensität

Die Umlauf- oder Umlaufvermögensintensität zeigt den Anteil des Umlaufvermögens am gesamten Vermögen des Unternehmens. Je höher die Umlaufintensität, desto höher ist der Vermögensanteil, der in Wertgegenständen gebunden ist, die sich leicht verkaufen bzw. in Geld umwandeln lassen.

Als Richtwert wird hier häufig 50% empfohlen: Dieser Wert spricht dafür, dass Du geringe Fixkosten sowie einen effektiven Umgang mit Roh- und Betriebsstoffen hast. Anders gesagt: Du wirtschaftest gut. Außerdem kann Dein Unternehmen bei Marktveränderungen schnell Geld flüssig machen und flexibel reagieren. Auch größere Anschaffungen sind so machbar. Eine hohe Quote ist daher in der Regel positiv zu sehen.

Die Formel für die Berechnung in Prozent lautet:

Umlaufintensität = Umlaufvermögen / Gesamtvermögen x 100

Wichtig: Ein extrem hoher Wert weist darauf hin, dass Deine Lagerbestände nicht optimal organisiert sind. Wenn Du Überproduktionen oder Ladenhüter lagern musst, wirkt sich das negativ auf die Lagerhaltungskosten aus und Du bist weniger flexibel in Krisensituationen.

2. Vermögensintensität

Diese Kennzahl vergleicht Anlagevermögen und Umlaufvermögen. Je größer das Umlaufvermögen ist, desto flexibler kann das Unternehmen handeln und desto mehr finanzielle Mittel können kurzfristig zur Verfügung stehen.

Die Formel zur Berechnung lautet

Vermögensintensität = Anlagevermögen / Umlaufvermögen

Je höher der errechnete Wert über 1 liegt, desto besser ist Dein Unternehmen aufgestellt. Ein Wert unter 0 deutet hingegen auf finanzielle Handlungsunfähigkeit hin.

3. Working Capital

Mit dieser Kennzahl lässt sich berechnen, wie sicher ein Unternehmen finanziert ist. Anders gesagt: Es geht darum, ob Du Deine Rechnungen zahlen kannst, ohne dass Dein Unternehmen aus dem Gleichgewicht gerät. Buchhalterisch gesprochen wird dabei geprüft, ob das Umlaufvermögen eines Unternehmens die kurzfristigen Verbindlichkeiten deckt.

Die Formel für die Berechnung lautet

Working Capital = Umlaufvermögen – kurzfristige Verbindlichkeiten

Zu den kurzfristigen Verbindlichkeiten gehören auch kurzfristige Rückstellungen sowie Forderungen seitens des Finanzamts (Steuerzahlungen). Sie müssen in der Regel innerhalb eines Jahres bezahlt werden.

Der errechnete Wert sollte größer als 0 sein, damit Du auf der sicheren Seite bist und finanziell flexibel handeln kannst. Eine negative Zahl bedeutet, dass Dein Umlaufvermögen nicht ausreicht und Dein Unternehmen leicht in Liquiditätsengpässe, d.h. Zahlungsschwierigkeiten, geraten könnte.

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.