Kosten- und Leistungsrechnung (KLR)

Was bedeutet Kosten- und Leistungsrechnung oder kurz KLR? Diese Leistungsaufstellung bezieht sich – im Gegensatz zur externen Buchhaltung, welche die Grundlage für die steuerliche Erfassung seitens des Finanzamts bildet – auf die Kosten, die im Unternehmen intern betrachtet werden. Mithilfe der KLR kannst Du als Unternehmer:in prüfen, wie wirtschaftlich die innerbetrieblichen Prozesse wirklich laufen und ob sie den angestrebten Erfolg bringen.

Im Gegensatz zur Finanzbuchhaltung musst Du eine Kosten- und Leistungsrechnung nicht verpflichtend durchführen. Als Unternehmer:in kannst Du die KLR vielmehr selbstständig, freiwillig und nach Deinen Anforderungen anwenden, um Dein Unternehmen erfolgreich zu optimieren.

Welche Kosten werden bei der KLR betrachtet?

Die Kosten- und Leistungsrechnung betrachtet nicht nur die Ausgaben, die z. B. dann anfallen, wenn Rohstoffe eingekauft werden. Sie bezieht auch die innerbetrieblichen Kosten ein, wenn interne Ressourcen zur Herstellung von Produkten eingesetzt werden. Das können zum Beispiel die Kosten für Personal oder benötigte Maschinen sein.

Anders als in der Finanzbuchhaltung steht im internen Rechnungswesen (wie die Kosten- und Leistungsrechnung auch genannt wird) die genaue Kostenzuweisung für jede produzierte Produkteinheit bzw. erbrachte Leistung im Fokus. Das dient als Grundlage für die Preiskalkulation, denn letztlich müssen alle Kosten über die Einnahmen (Preise) gedeckt werden. Es geht also um die tatsächlichen Werte des betrieblichen Leistungsprozesses, die über die GuV hinausgehen. Dabei werden weitere Kosten berücksichtigt bzw. anders bewertet als in der Buchhaltung. Betrachtet werden:

- Grundkosten

- Anderskosten

- Zusatzkosten

Was ist das Ziel der Kosten- und Leistungsrechnung?

Im Gegensatz zur Buchhaltung ist die Kosten- und Leistungsrechnung keine Pflicht für Unternehmer:innen – trotzdem lohnt sie sich, wenn Du Dein Unternehmen wirtschaftlich und erfolgreich führen möchtest.

Die KLR definiert nämlich genau, wo welche Kosten anfallen – und mithilfe dieser Ergebnisse lässt sich erkennen, wo Kosten überflüssig sind oder optimiert werden können. Mit diesem Kontrollansatz kannst Du Dein Unternehmen also effektiver planen.

Es geht bei der Kosten- und Leistungsrechnung insbesondere darum, folgende Fragen zu beantworten:

- Welches Produkt bzw. welche Dienstleistung erzeugt die höchsten Kosten?

- Welches Produkt bzw. welche Dienstleistung erzeugt den größten Gewinn?

- Wo können Kosten eingespart werden?

So liefert die KLR eine repräsentative Datengrundlage für folgende Prozesse:

1) Preisgestaltung

Bevor Du ein Produkt oder eine Dienstleistung anbieten kannst, fallen Kosten für die Bereitstellung an – beispielsweise für Produktion oder Werbung. Diese Selbstkosten stellen gemeinsam mit der Marge die Grundlage für die Preiskalkulation dar, damit Du Deine Kosten decken und zudem einen zufriedenstellenden Gewinn erwirtschaften kannst.

2) Controlling

Die Kosten- und Leistungsrechnung ist ein wichtiges Instrument im Controlling. Mit ihrer Hilfe lässt sich identifizieren, wo die meisten Kosten aufkommen und wie diese im Verhältnis zu den erbrachten Leistungen stehen. So kannst Du im Zuge der Optimierung herausfinden, welche Kosten sich im Prozess nicht rentieren und daher eingespart werden können.

3) Deckungsbeitragsrechnung

Der Deckungsbeitrag ist der Betrag, der für die Fixkosten eines Produkts oder einer Dienstleistung aufgebracht werden muss. Bei der Deckungsbeitragsrechnung findest Du heraus, welche Produkterlöse die Fixkosten abdecken und welche Produkte Gewinne erwirtschaften. Außerdem findest Du heraus, welche Mengen Du produzieren solltest: Denn bei manchen Produkten sinken die Fixkosten bei gesteigerter Produktion – Massenproduktion kann also sinnvoll sein, wenn die Nachfrage entsprechend ist.

4) Fundierte Entscheidungen

Die Kosten- und Leistungsrechnung hilft Dir bei internen Entscheidungen. Wenn Du z.B. eine Umstellung in der Produktion in Erwägung ziehst, kann die Kosten- und Leistungsrechnung die nötige Datengrundlage liefern, wie diese Umstellung am besten umzusetzen ist.

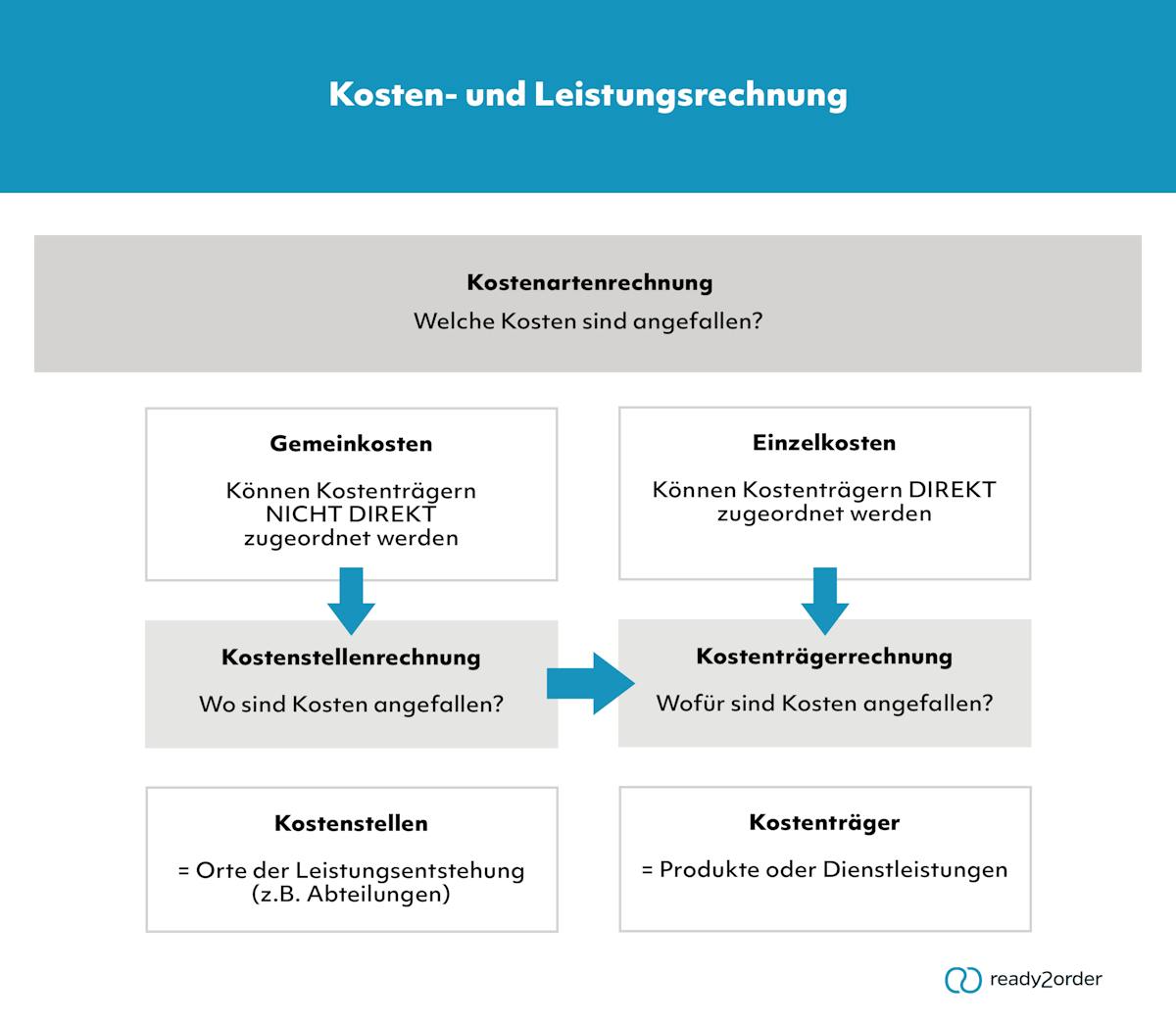

Die Bereiche der Kosten- und Leistungsrechnung

Für die Datengrundlage der Kosten- und Leistungsrechnung werden drei Aspekte betrachtet:

- Kostenarten: Hier werden die Kosten nach Art gegliedert, z. B. Beschaffungskosten, Lagerhaltungskosten, Fertigungskosten, Verwaltungskosten und Betriebskosten.

- Kostenträger: Der Kostenträger ist die Dienstleistung oder das Produkt, dem die jeweiligen Kosten zugeordnet werden können.

- Kostenstellen: Dies sind die definierten Orte bzw. Bereiche im Unternehmen, in denen die Kosten entstehen.

Die Kosten- und Leistungsrechnung wird demnach in drei Bereiche unterteilt: Kostenartenrechnung, Kostenstellenrechnung und Kostenträgerrechnung.

1) Kostenartenrechnung

Die Frage lautet hier: Welche Kosten entstehen? Die Kostenartenrechnung ist der erste Schritt der KLR. Hier wird genau bestimmt, wo und wie welche Kosten im Unternehmen entstanden sind. Dies ist die Basis für weitere Analysen und Kalkulationen.

Bei der Kostenartenrechnung werden z. B. folgende Aspekte betrachtet:

- Kostengliederung: Hier werden einzelne Kategorien definiert, in welche die Kosten eingeordnet werden können. So kannst Du erkennen, in welchem Bereich oder in welcher Kategorie die meisten Kosten entstehen.

- Beschäftigungsgrad: Er wird auch als “Auslastungsgrad” bezeichnet. Ist er zu niedrig, werden die Kapazitäten des Unternehmens nicht effektiv genutzt (potenzielle Leerzeiten); ist er zu hoch, leidet die Flexibilität (potenzielle Engpässe).

- Kostenfunktion: Die Kostenfunktion beschreibt die Verbindung zwischen Produktion und den aufkommenden Kosten. Hierbei wird definiert, ob die Leistung den Kosten gemäß ist.

- Kosteneinflussgrößen: Bei den Kosteneinflussgrößen wird analysiert welche äußeren Gegebenheiten Einfluss auf die Kosten haben.

Auch Kostentheorie, Kostenaufspaltung, Grenzstückzahl, Break-Even-Point und konkrete Kostenarten werden bei der Kostenartenrechnung betrachtet.

Dabei lassen sich die Kostenarten in verschiedene Unterkategorien unterteilen:

a) Primärkosten und Sekundärkosten

- Primärkosten sind meist klassische Anschaffungen wie Büromaterialien, Einrichtungsgegenstände für das Büro oder Maschinen für die Produktion.

- Sekundärkosten entstehen im innerbetrieblichen Leistungsaustausch, z. B. für Reparaturen oder Instandhaltung, die von einer im Unternehmen angestellten Technikerin oder einem Techniker entsprechend erledigt werden.

b) Einzelkosten und Gemeinkosten

- Einzelkostenkönnen unmittelbar einemProdukt oder einer Dienstleistung zugeordnet werden

- Gemeinkosten lassen sich nicht eindeutig einem Kostenträger zuordnen, sondern fallen für mehrere Produktionseinheiten oder Aufträge gleichzeitig an – z. B. Miete oder Löhne für Festangestellte.

c) Fixkosten und variable Kosten

- Fixkosten sind gleichbleibende Kosten, die nicht von der Auslastung des Unternehmens abhängen, beispielsweise Gehälter oder Mieten. Diese Kosten sind immer auch Gemeinkosten.

- Variable Kosten verändern sich im Gegensatz dazu zum Beispiel dann, wenn die Produktionsmenge steigt.

2) Kostenstellenrechnung

Die Frage lautet hier: Wo entstehen Kosten? Bei der Kostenstellenrechnung werden die entstandenen Kosten daraufhin analysiert, wo sie im Unternehmen entstanden sind – beispielsweise in der Produktion oder im Versand. So lässt sich ermitteln, wo die meisten Kosten anfallen.

Auf Basis der Kostenstellenrechnung kannst Du als Unternehmer:in überlegen, wo Du sparen kannst. Dies kann zum Beispiel der Fall sein, wenn in einem Unternehmensbereich besonders hohe Kosten anfallen, doch dieser Bereich im Gegensatz zu anderen zu wenig Gewinn erwirtschaftet.

Typische Kostenstellen sind beispielsweise:

- Material für Produktion, Lagerung oder Verpackung

- Fertigung und Weiterentwicklung

- Verwaltung d. h. Buchhaltung oder Geschäftsführung

Je nach Unternehmensmodell und Branche können noch weitere Kostenstellen dazukommen.

a) Hauptkostenstellen

Hauptkostenstellen sind die Bereiche, die etwas mit dem Hauptbetriebszweck, also mit dem Verkauf und der Herstellung der Produkte oder Dienstleistungen, zu tun haben. Anfallen können hier beispielsweise Materialkosten oder Verpackungskosten.

b) Nebenkostenstellen

Mit Nebenkosten bezeichnet man Kosten, die durch Nebenaktivitäten entstehen. Oftmals hängen diese Nebenkostenstellen mit innerbetrieblichen Leistungen zusammen und haben keine konkrete Verbindung zu dem eigentlichen Produkt bzw. der Dienstleistung.

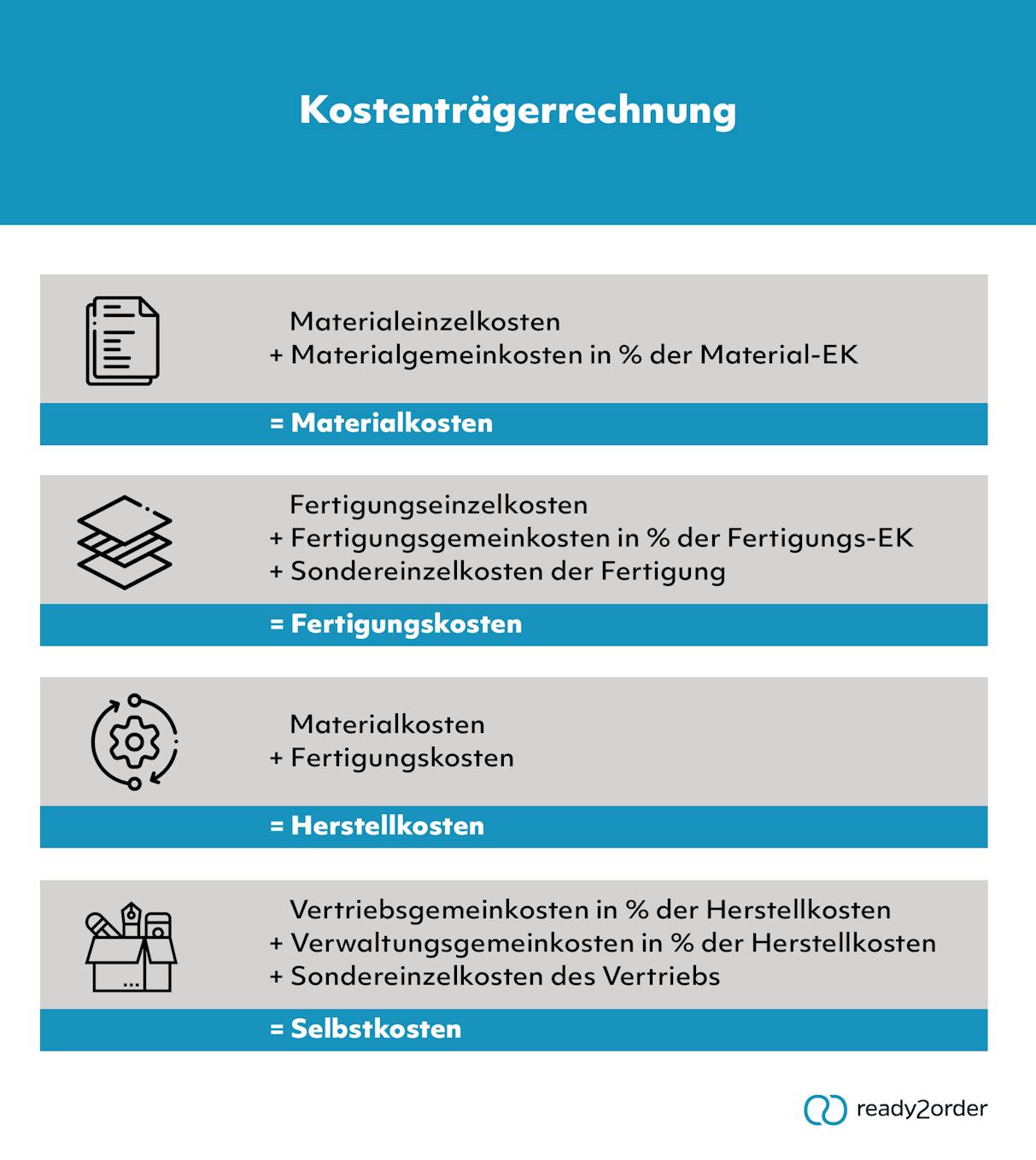

3) Kostenträgerrechnung

Die Frage lautet hier: Was verursacht die Kosten? Die Kostenträgerrechnung zeigt auf, welche Kosten in welcher Höhe für die Herstellung welches Produkts oder die Bereitstellung welcher Dienstleistung anfallen.

So kannst Du ermitteln, wie wirtschaftlich Dein Unternehmen wirklich ist, Deine Preispolitik gewinnbringend ausrichten und eine langfristige Planung betreiben.

a) Kostenträgerstückrechnung

Bei der Kostenträgerstückrechnung wird ermittelt, welche Kosten ein Kostenträger – also ein Produkt in der Herstellung oder eine bereitgestellte Dienstleistung – im Betrieb verursacht. Damit kannst Du feststellen, ob der aktuelle Stückpreis auf dem Markt auch langfristig wirtschaftlich rentabel ist. Zudem kannst Du für Aktionen berechnen, bis zu welchem Mindest-Warenpreis noch Gewinn zu verbuchen ist.

b) Kostenträgerzeitrechnung

Bei der Kostenträgerzeitrechnung werden die Leistungen und Ausgaben innerhalb eines bestimmten Zeitraums gegenübergestellt, um die genauen Kosten dieser Periode zu ermitteln. So lässt sich feststellen, ob es in dieser Zeitspanne zu einem Betriebserfolg gekommen ist – und zwar sowohl auf das einzelne Produkt bezogen als auch auf das ganze Unternehmen.

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.