Einnahmen-Ausgaben-Rechnung

Synonym: E/A-Rechnung

Was bedeutet Einnahmen-Ausgaben-Rechnung? Vor allem für all diejenigen, die ein Kleinunternehmen führen, ist es die einfachste Methode, um den Gewinn eines Geschäftsjahres auszurechnen: Dafür werden die Betriebsausgaben von den Betriebseinnahmen abgezogen. Diese sogenannte vereinfachte Gewinnermittlung kann bei der Einkommenssteuererklärung angewendet werden, wenn – zum Beispiel aufgrund geringer Umsätze – keine Bilanzierung vorgeschrieben ist.

Wer darf eine E/A-Rechnung machen?

Möglich ist die vereinfachte Gewinnermittlung in Form der E/A-Rechnung für

- freie Berufe (unabhängig von der Höhe ihres Gewinns/Umsatzes)

- Kleinunternehmen mit einem Umsatz unter 700.000 Euro in den ersten beiden Jahren

- Personengesellschaften unter der Umsatzgrenze und mit einer natürlichen Person als haftendem Gesellschafter

Wer aufgrund gesetzlicher Vorschriften zur Buchführung und Jahresabschluss verpflichtet ist, darf keine EÜR machen. Ausgenommen sind also Kapitalgesellschaften, denn diese sind gesetzlich zur Bilanzierung verpflichtet: Sie müssen die sogenannte doppelte Buchführung anwenden und ihren Gewinn über die Bilanz sowie Gewinn-und-Verlust-Rechnung (GuV) ermitteln. Hier erfährst Du mehr zur Buchführungspflicht.

Die gesetzlichen Grundlagen für die EÜR finden sich in §4 Abs. 3 EStG.

Vorteile der Einnahmen-Ausgaben-Rechnung

Zu den Vorteilen der E/A-Rechnung gegenüber der doppelten Buchführung/Bilanzierung gehören:

- geringe Buchhaltungsfachkenntnisse nötig

- keine Inventur notwendig

- keine Bestandskonten nötig

- Kassenbuch nicht zwingend notwendig

- kostengünstiger, da auch ohne Steuerberatung möglich

- geringerer Zeitaufwand

- höhere Liquidität, da Steuern erst nach dem tatsächlichen Zahlungseingang anfallen

Die Werte der E/A-Rechnung können außerdem verwendet werden, um den Cash Flow zu errechnen.

Die Nachteile der E/A-Rechnung sind dagegen, dass ohne Inventur kein Wareneinsatz ermittelt werden kann und ohne Abbildung der Forderungen und Verbindlichkeit die Vermögenswerte nicht sichtbar sind.

Wie erstelle ich eine Einnahmen-Ausgaben-Rechnung?

Um die Einnahmen-Ausgaben-Rechnung zu erstellen, vergleichst Du die gesamten Einnahmen und Ausgaben Deines Unternehmens.

In der Praxis gibt es hier zwei Verbuchungsmethoden:

- Bei der Nettomethode werden Umsatz- und Vorsteuer als Durchlaufposten behandelt: Sie tauchen also nicht in der E/A-Rechnung auf. Eigenverbrauch, Einnahmen und Ausgaben werden netto verbucht.

- Bei der Bruttomethode werden Einnahmen und Ausgaben inklusive Umsatzsteuer verbucht. In Rechnung gestellte Umsatzsteuer wird, wie oben beschrieben, als Einnahme und Vorsteuer bzw. an das Finanzamt gezahlte Umsatzsteuer als Ausgabe behandelt. Da Vereinnahmung und Verausgabung der Umsatzsteuer oft in verschiedenen Zeiträumen erfolgen, kommt es hier zu sogenannten “Periodenverschiebungen”, was die Verbuchung verkompliziert. Daher wird in der Regel die Nettomethode angewendet.

|

Was hinein zählt: |

Was nicht dazuzählt: |

|

✓ alle Einnahmen, die im Wirtschaftsjahr auf Deinem Konto eingehen |

✗ fertige Erzeugnisse Deines Betriebs |

|

✓ alle Kosten, die im Wirtschaftsjahr von Deinem Konto abgebucht werden |

✗ fertige Erzeugnisse Deines Betriebs |

|

✓ Darlehenszinsen z.B. für Kleinkredite (als Ausgaben) |

✗ Darlehen |

|

✓ Abschreibungen auf Sacheinlagen |

✗ privateSacheinlagen (Möbel, EDV etc.) |

|

✗ Bareinlagen |

|

|

Bei Anwendung der Nettomethode: ✗ Umsatzsteuer und Vorsteuer |

1. Einnahmen ermitteln

Liste alle Nettoeinnahmen auf: Dazu gehören alle Zahlungen, die im Geschäftsjahr auf Deinem Konto eingegangen sind.

2. Ausgaben ermitteln

Liste hier alle Nettoausgaben auf: Das betrifft ebenfalls alle Zahlungen, die im Geschäftsjahr von Deinem Konto abgegangen sind. Dazu kommen die gesammelten Abschreibungen auf die Vermögensgegenstände Deines Betriebs.

Zur einfacheren Aufstellung haben wir hier eine Übersicht über die Aufteilung von Einnahmen und Ausgaben zusammengestellt.

|

Einnahmen |

Ausgaben |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

* Warum sind Sachentnahmen für private Zwecke sowie die private Nutzung von Firmentelefon und Firmen-Kfz als Einnahmen zu verbuchen?

In der Buchhaltung muss Betriebliches und Privates streng getrennt werden, um die Gewinnberechnung (und damit auch die Höhe der Einkommenssteuer) nicht zu verfälschen: Private “Zugriffe” auf Betriebsmaterial verursachen zwar Kosten (z. B. erhöhte Telefonrechnung), aber sie sind kein Aufwand, der aus betrieblichen Gründen entsteht. Daher dürfen sie nicht zu den Ausgaben gerechnet werden, denn Ausgaben schmälern den Gewinn des Unternehmens – und damit auch die Einkommenssteuer, die gezahlt werden muss.

Wichtig: Es geht nur darum, wie viel Umsatz und wie viele Kosten Du als Unternehmer hattest. Deine Vorräte an fertigen oder noch unfertigen Erzeugnissen zählen nicht in diese Aufstellung hinein.

3. Gewinn berechnen

Die Formel für die Gewinnberechnung bei der E/A-Rechnung lautet:

Gewinn = Gesamteinnahmen – Gesamtausgaben – Abschreibungen

Damit hast Du Deine Berechnung im Rahmen der Einkommenssteuererklärung abgeschlossen. Allerdings solltest Du noch einen Schritt weitergehen und danach auch Deine Liquidität ermitteln – denn so weißt Du, ob Dein Unternehmen weiterhin auf sicheren Füßen stehen kann. Wir erklären, wie es geht.

4. Liquidität berechnen

Liquidität ist – praktisch gesagt – die Geldsumme, die Dir für Neuanschaffungen und Investitionen sowie zur Bezahlung offener Rechnungen zur Verfügung steht. Diese freien Mittel werden in der Liquiditätsrechnung auch als “finanzieller Überschuss” bezeichnet.

Die Formel für die Berechnung der Liquidität lautet

- Gewinn + Abschreibungen + Finanzierungen + Privateinlagen = Summe 1

- Investitionen + Darlehenstilgung + Privatentnahmen = Summe 2

- Summe 1 - Summe 2 = finanzieller Überschuss

Wichtige Regeln zur E/A-Erstellung

Damit alle Aufzeichnungen für das Finanzamt eindeutig nachvollziehbar sind, gibt es einige Regeln, um die E/A-Rechnung ordnungsgemäß vorzubereiten und durchzuführen. Sie betreffen

- Zufluss- und Abflussprinzip

- Registrierkassenpflicht

- Kontengliederung mithilfe verschiedener Besitzverzeichnisse

- Wareneingangsbuch

- Personal- und Lohnkonten

- Einnahmen-Ausgaben-Journal

Wir erklären, was jeweils gemeint ist und wie Du die Regeln richtig umsetzt.

1. Zufluss- und Abflussprinzip richtig anwenden

Bei der Einnahmen-Ausgaben-Rechnung gibt es nicht nur eindeutige Fälle: In welches Geschäftsjahr etwa fällt eine Rechnung, die im Dezember 2020 ausgestellt, aber erst im Januar 2021 bezahlt wird? Diese Frage klärt das Zufluss- und Abflussprinzip: Es ordnet Einnahmen und Ausnahmen immer dem Wirtschaftsjahr zu, in dem die jeweiligen Kontobewegungen stattfinden:

- Laut Zuflussprinzip ist das Datum ausschlaggebend, an dem der Rechnungsbetrag auf dem Konto eingeht – die Dezemberrechnung wird in diesem Beispiel also dem Jahr 2021 zugerechnet.

- Dasselbe gilt für das Abflussprinzip: Wenn der Betrag für eine Dienstleistung aus dem Dezember 2020 erst im Januar 2021 von Deinem Konto überwiesen wird, wird auch diese Ausgabe dem Jahr 2021 zugerechnet.

Eine Ausnahme vom Zufluss-/Abfluss-Prinzip bildet die Zehn-Tage-Regel. Sie betrifft wiederkehrende Einnahmen oder Ausgaben wie Miete, Zinsen oder Versicherungen:

- Werden sie zwischen dem 22. und 31. Dezember für das Folgejahr gezahlt, werden sie auch erst im Folgejahr angerechnet.

- Werden sie zwischen dem 1. und 10. Januar für das Vorjahr gezahlt, werden sie steuerlich auch im Vorjahr berücksichtigt.

Wichtig: Bestandsveränderungen werden beim Zufluss-/Abfluss-Prinzip nicht berücksichtigt. Es geht also nicht darum, was sich zum Zeitpunkt der Berechnung in Deinem Lager befindet oder wie sich die Lagerbestände verändert haben.

Gut zu wissen: Die E/A-Rechnung unterscheidet sich hier von der Gewinn- und Verlustrechnung (GuV), bei der jeweils der Tag der Rechnungsstellung für Verbindlichkeiten und Forderungen zählt.

2. Registrierkassenpflicht erfüllen

Laut Registrierkassenpflicht muss jedes Unternehmen ab einem Jahresumsatz von mehr als 15.000 Euro sowie Barumsätzen von mehr als 7.500 Euro alle Barumsätze mithilfe einer Registrierkasse erfassen.

3. Wirtschaftsgüter sauber dokumentieren

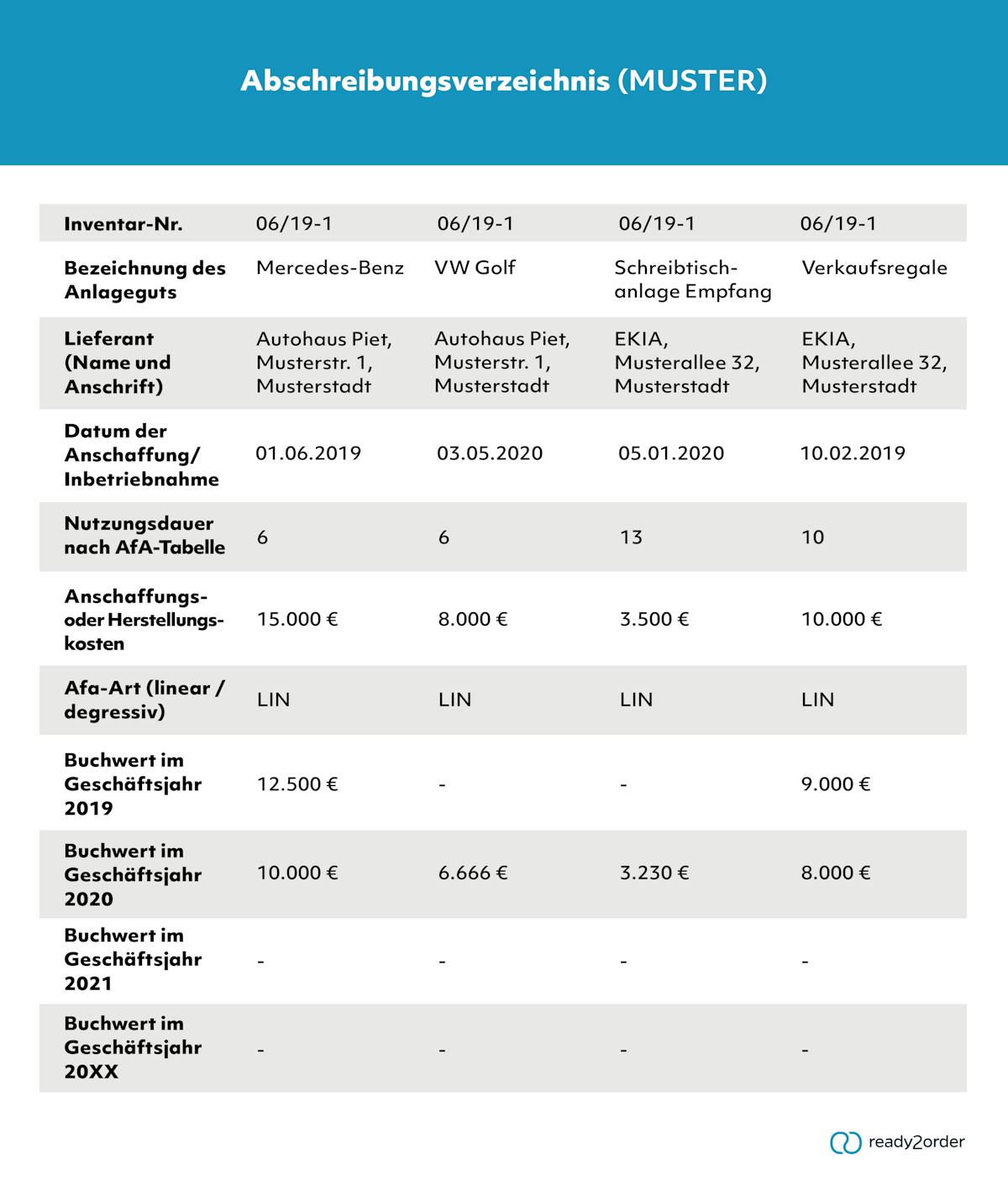

Erstelle ein Abschreibungsverzeichnis für abnutzbare Wirtschaftsgüter (zum Beispiel Maschinen oder Fahrzeuge). So hast Du eine verlässliche Grundlage für die jährliche Abschreibung. So könnte dieses Verzeichnis aussehen:

4. Wareneingangsbuch führen

Diese Aufgabe kann ein Warenwirtschaftssystem übernehmen, andernfalls musst Du Deine Wareneinkäufe manuell fortlaufend nummeriert und chronologisch dokumentieren. Diese Angaben müssen enthalten sein:

- Einkaufsdatum

- Bezeichnung der Ware

- Preis

- Name und Adresse der Zulieferunternehmen

- Querverweis zum zugehörigen Beleg

5. Personal- und Lohnkonten einrichten

Solltest Du Personal beschäftigen, benötigten Deine Angestellten individuelle Lohnkonten, jeweils mit persönlichen Daten und Versicherungsnummern.

6. Einnahmen-Ausgaben-Journal führen

Erfasse die Umsatzsteuer separat in einem Einnahmen-Ausgaben-Journal. Dort dokumentierst Du alle Angaben in chronologischer Reihenfolge (ausgenommen Privateinlagen und -entnahmen sowie abschreibbare Anlagegüter).

Auch die Bankeinnahmen und -ausgaben können so lückenlos erfasst werden. Alternativ sind alle Kontoauszüge zu sammeln.

Einnahmen-Ausgaben-Rechnung (Beispiel)

Wir haben eine Beispielrechnung nach der (gängigen) Nettomethode für Dich erstellt. Hier übersteigen die Einnahmen die Ausgaben. Das bedeutet einen positiven Jahresüberschuss bzw. Gewinn:

Steuererklärung abgeben

Alle Unternehmer müssen für das jeweils abgelaufene Geschäftsjahr bis zum 30. Juni des Folgejahres eine Einkommensteuererklärung (E1 und E1a bzw. verkürzt E1a-K) und eine Umsatzsteuererklärung (U1) abgeben.

Das Formular E1a enthält eine vorgegebene Gliederung der Erträge und Aufwendungen sowie bestimmte Kennzahlen. Eine Einnahmen-Ausgaben-Rechnung brauchst Du dabei nicht auf Papier erstellen und auch nicht beilegen: Alle Erklärungen übermittelst Du am besten elektronisch über FinanzOnline. Eine Ausnahme von dieser Vorgabe gibt es nur, wenn Du keinen Internetanschluss hast und auch nicht mit einer Steuerkanzlei zusammenarbeitest.

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.