Abschreibung

Synonyme: Absetzung für Abnutzung, AfA

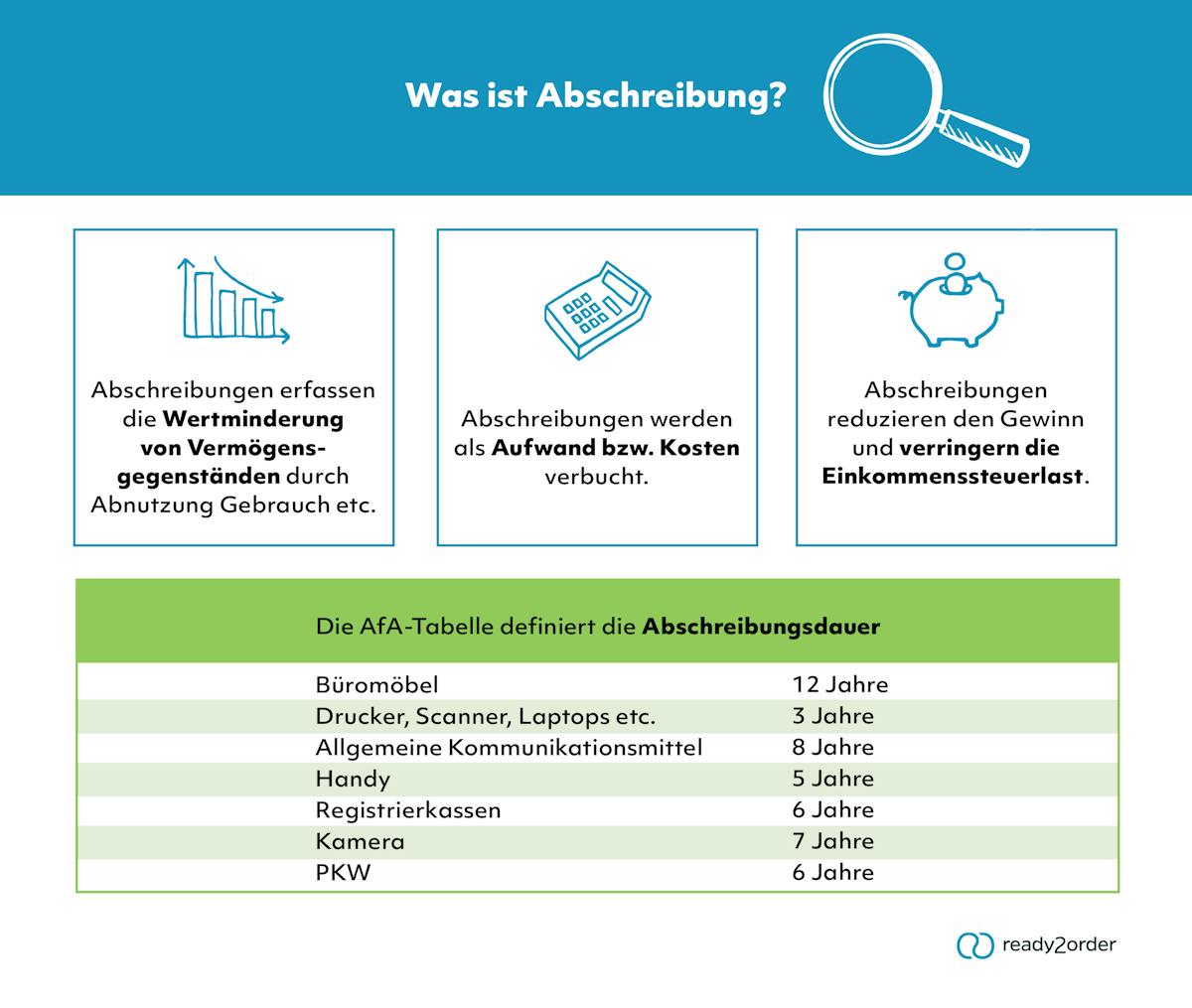

Was bedeutet Abschreibung? Als Unternehmer investierst Du in technische Geräte, Fahrzeuge oder Immobilien. Dieses sogenannte Betriebsvermögen bzw. Vermögensgegenstände für Dein Unternehmen verlieren mit der Zeit an Wert – durch Abnutzung, Gebrauch oder Verwitterung, weil neuere Modelle auf den Markt kommen oder Rechte ablaufen.

Diese Wertminderung wird in Deiner Buchhaltung als Aufwand in Form der Abschreibung notiert: Durch ordnungsgemäße Abschreibung verringert sich der Gewinn und damit auch die Einkommenssteuer, die Du darauf zahlen musst.

Warum macht man Abschreibungen?

Offiziell wird die Abschreibung als “Wertminderung von Vermögensgegenständen” bezeichnet und ist laut §204 UGB gesetzlich vorgeschrieben, um Wertverluste beim sogenannten “Anlage- und Umlaufvermögen” zu erfassen. In Handelsbetrieben gehören sie zu den Handlungskosten. Doch was bedeutet das im Geschäftsalltag?

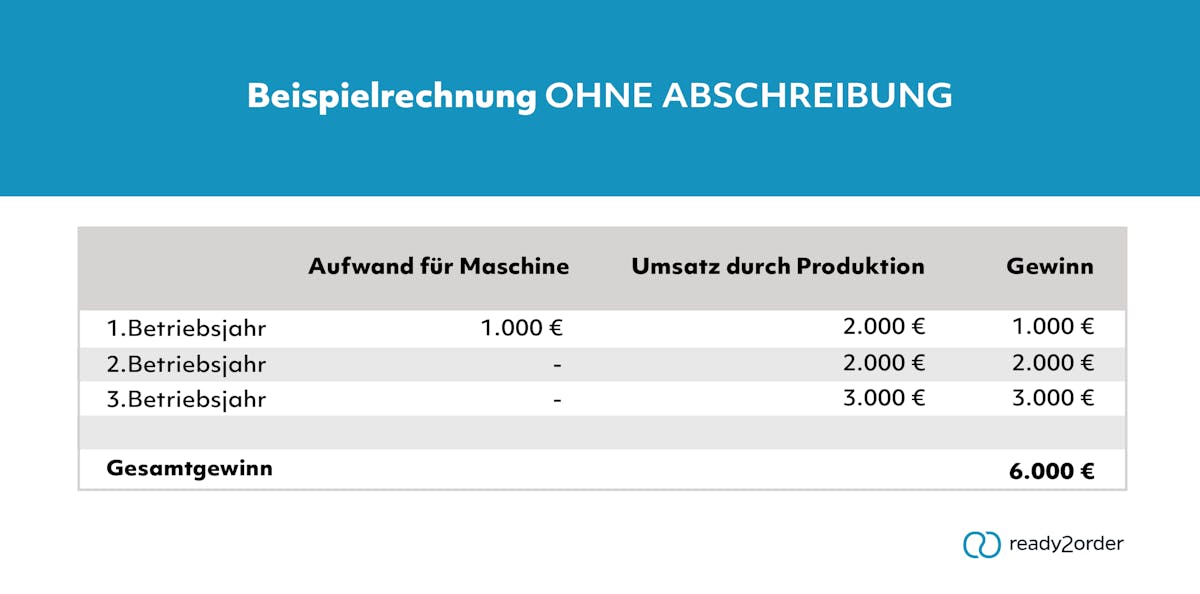

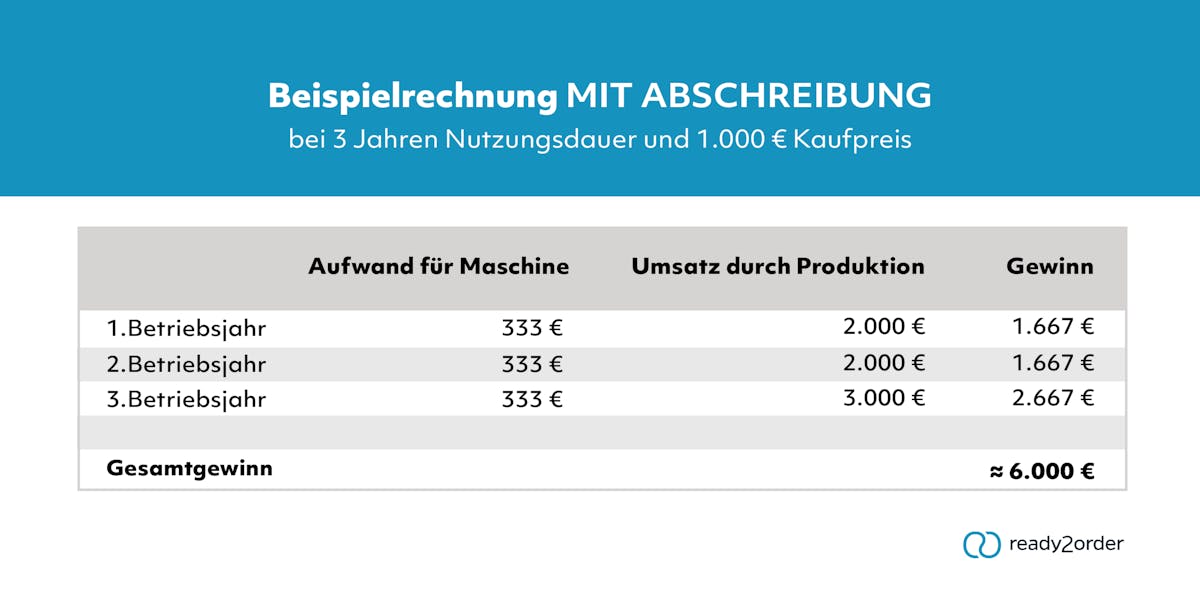

Einen neu angeschafften Vermögensgegenstand – zum Beispiel eine Maschine zur Herstellung – verwendest Du nach dem Kauf mehrere Jahre (Nutzungsdauer), um Umsätze zu erwirtschaften.

Der Sinn der Abschreibung ist nun, die Anschaffungskosten für den Gegenstand auf die Nutzungsdauer aufzuteilen: Dem pro Jahr erwirtschafteten Umsatz wird der notwendige Aufwand quasi anteilig gegenübergestellt.

Die oft verbreitete Sichtweise, dass die volle Abrechnung der Kosten im Anschaffungsjahr “am meisten Steuern spart”, ist also nicht richtig. Denn in Summe bleiben Gewinn und Kosten bei beiden Beispielen gleich: Sie werden mithilfe der (ohnehin gesetzlich vorgeschriebenen) Abschreibung aber realistischer über die Nutzungsdauer verteilt. Nach dem ersten Geschäftsjahr mindert die Absetzung für Abnutzung Deinen Gewinn weiterhin, sodass Du entsprechend weniger Steuern zahlen musst.

Außerdem kannst Du durch die Abschreibung für Neuanschaffungen vorsorgen: Wenn Du jährlich den Betrag zurücklegst, den Du in der Steuererklärung als Wertminderung für Firmenwagen, Kassensystem oder die Möbel im Außenbereich einträgst, sammelst Du Mittel an, die Du bei Bedarf wieder investieren kannst.

Was muss ich abschreiben?

Die Pflicht zur Abschreibung ist im Einkommenssteuergesetz (EStG) gesetzlich verankert. Zu den abschreibungspflichtigen Wirtschaftsgütern gehören Anlage- und Umlaufvermögen.

|

Zum Anlagevermögen gehören z. B. |

Zum Umlaufvermögengehören z. B. |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Bei der Abschreibung werden jeweils nicht nur der Kaufpreis, sondern die gesamten Anschaffungskosten des Vermögensgegenstands zugrunde gelegt.

Welchen Wert kann ich abschreiben?

Bei der Abschreibung darfst Du die gesamten Anschaffungskosten über einen bestimmten Zeitraum abschreiben. Diese ergeben sich, indem Du Folgendes zusammenrechnest:

- Kaufpreis (Nettopreis) des Wertgegenstandes

- Kosten für Sonderausstattungen und Zubehör

- Anschaffungsnebenkosten wie z. B. Kosten für Einbau und Lieferung

Von diesem Wert sind Preisminderungen wie Skonto oder Rabatt abzuziehen.

Das Ergebnis sind die Anschaffungskosten, die Du Deiner Abschreibung zugrunde legst.

Wie funktioniert Abschreiben?

Hier gibt es je nach Wert unterschiedliche Vorgehensweisen:

- Geringwertige Wirtschaftsgüter mit einem Vermögenswert unter 800 Euro werden im Anschaffungsjahr als Betriebsausgabe komplett abgeschrieben.

- Wirtschaftsgüter mit einem Vermögenswert über 800 Euro, die länger als ein Jahr im Unternehmen genutzt werden, werden über mehrere Jahre (Nutzungsdauer) in gleichen oder unterschiedlich hohen Teilen abgeschrieben. D. h. es können in den aufeinanderfolgenden Jahren der Buchhaltung unterschiedlich hohe Abschreibungen angegeben werden, die zusammengerechnet die Anschaffungskosten ergeben.

Dies sind die aktuellen Vorgaben nach der Steuerreform 2020. Bis zum 31. Dezember 2019 galt diese Regelung noch für Wirtschaftsgüter bis bzw. ab 400 Euro.

Wie schätze ich die Nutzungsdauer für die Abschreibung?

Als Unternehmer brauchst Du die Nutzungsdauer für Lieferwagen, Büromöbel und Co. nicht selbst schätzen. In Österreich gibt es hier zwar keine offizielle Regelung, doch es wird empfohlen, für eine ordnungsgemäße Abschreibung die vorgegebenen Werte aus den AfA-Tabellen des deutschen Bundesministeriums für Finanzen zu nutzen.

Hier einige Beispiele:

|

Vermögensgegenstand |

Nutzungsdauer |

|

PKW |

6 Jahre |

|

PC / Laptop |

3 Jahre |

|

Büromöbel |

13 Jahre |

|

Ladeneinrichtung |

10 Jahre |

|

neu gestaltete Website |

3 Jahre |

Kann die Nutzungsdauer nicht geschätzt oder vorgeschrieben werden, wird in der Regel pauschal über zehn Jahre abgeschrieben.

Übrigens: Die vorgegebenen Werte für die Nutzungsdauer müssen nicht der tatsächlichen Nutzung entsprechen. Du kannst Deinen Lieferwagen also länger als sechs Jahre nutzen und musst auch Dein Büro nicht nach dreizehn Jahren neu ausstatten.

Was sind planmäßige und außerplanmäßige Abschreibungen?

Hier geht es darum, wie sich der Wert Deines Gegenstandes während der Nutzung entwickelt: Sinkt er gleichmäßig oder ungleichmäßig? Für diese Fälle sind in der Buchhaltung verschiedene Arten der Abschreibung definiert; zugrunde liegt dabei jeweils die Nutzungsdauer laut Abschreibungstabelle.

1) Planmäßige Abschreibung

Die lineare Abschreibung über die geschätzte Nutzungsdauer erfolgt zu gleichmäßigen Teilen – so schreibst Du bspw. Deinen Firmen-PKW gemäß der geschätzten Nutzung von sechs Jahren in jedem Jahr ⅙ der Anschaffungskosten ab.

Die Formel für den jährlichen Abschreibungsbetrag lautet demnach

Abschreibungsbetrag = Anschaffungskosten / Nutzungsdauer

1.1. Degressive Abschreibung

Bei der degressiven Abschreibung sinkt die Abschreibungshöhe über die Nutzungsdauer, sodass im ersten Jahr am meisten Steuern gespart werden können. Allerdings ist diese Form der Abschreibung nur für ungebrauchte Vermögenswerte möglich, die nach dem 1. Juli 2020 angeschafft oder hergestellt wurden.

Als Unternehmer entscheidest Du Dich im ersten Jahr, in dem Du einen Gegenstand abschreiben willst, für die lineare oder degressive Variante. U. a. für folgende Wertgegenstände ist die Form der Abschreibung allerdings vorgeschrieben:

|

Lineare AfA vorgeschrieben: |

Degressive AfA möglich: |

|

|

|

|

|

|

1.2. Progressive Abschreibung

Gelegentlich hört man auch von progressiver Abschreibung, bei der dieabgeschriebenen Beträge mit der Nutzungsdauer steigen. Diese Form ist allerdings laut Handels- und Steuerrecht nicht zugelassen und kann höchstens im internen Rechnungswesen angewendet werden. In der Praxis ist es auch eher selten, dass die Abnutzung eines Gegenstands, z. B. einer Maschine, bei Nutzungsbeginn eher gering ist und dann ansteigt. Es kann jedoch passieren, wenn die Erträge über die Jahre steigen oder der entsprechende Betriebszweig ausgebaut wird.

2. Außerplanmäßige Abschreibung

Als außerplanmäßige Abnutzung wird z. B. die Beschädigung eines Wertgegenstandes bezeichnet. Im entsprechend Jahr kann dann eine nicht-lineare, höhere Abschreibung erfolgen, während die Folgejahre wieder linear berechnet und verbucht werden. So kannst Du z. B. dann eine erhöhte Abschreibung vornehmen, wenn Dein Firmenwagen im zweiten Nutzungsjahr bei einem Unfall verbeult wird.

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.