Vorsteuerabzug

Was bedeutet Vorsteuerabzug? Ob Metallschrauben, Holzdübel oder gemietetes Fachpersonal – beim Erwerb externer Rohstoffe, Materialien, Waren oder in Anspruch genommener Dienstleistungen entrichtet ein Unternehmen eine Vorsteuer in Form einer Umsatzsteuer, welche auf den Verkaufspreis angerechnet wird. Bei Verkauf dieser Sachgegenstände oder Weitergabe der Dienstleistungen verrechnet das Unternehmen nach Umsatzsteuergesetz §§15, 15a UStG diese Vorsteuer mit der Umsatzsteuer, die es seiner Kundschaft selbst in Rechnung stellt. Diesen Vorgang bezeichnet man als Vorsteuerabzug.

Was ist beim Vorsteuerabzug zu bedenken?

Wer Waren oder Dienstleistungen kauft, kauft in Form der ausgewiesenen Mehrwertsteuer automatisch eine Wertsteigerung dieser Objekte oder Leistungen.

Durchlaufen diese Waren oder Dienstleistungen keinen faktischen Prozess der Weiterverarbeitung, Veredelung oder sind einfach nur sogenannte “Zweckmittel”, findet zwar im eigentlichen Sinn keine Wertsteigerung durch den Kauf dieser Objekte oder Leistungen statt. Unternehmen sind aber trotzdem vorsteuerabzugsberechtigt, sobald sie mit diesen Waren oder Dienstleistungen handeln.

Zusammengefasst: Unternehmen sind vorsteuerabzugsberechtigt, wenn sie

- erworbene Produkte oder Dienstleistungen weiterverarbeiten;

- erworbene Produkte oder Dienstleistungen veredeln bzw. aufwerten;

- mit Produkten oder Dienstleistungen handeln.

Was macht das Finanzamt beim Vorsteuerabzug?

Das Finanzamt erhält von einem vorsteuerabzugsberechtigten Unternehmen per Umsatzsteuervoranmeldung alle eingenommenen Umsatzsteuerbeträge sowie alle gezahlten Vorsteuerbeträge und ermittelt daraus die Differenz, die sogenannte “Zahllast”. Je nach Höhe der Ausgaben oder Einnahmen des jeweiligen Meldezeitraums, erhält das Unternehmen dann entweder eine Rückzahlung oder eine Aufforderung des Finanzamtes, den fehlenden Betrag zu begleichen.

Grundsätzlich gilt: Wer von der Umsatzsteuerpflicht befreit bzw. von ihr ausgenommen ist – wie beispielsweise die meisten Kleinunternehmen –, kann beim Finanzamt keinen Vorsteuerabzug geltend machen. In diesem Fall greift die Kleinunternehmerregelung. Darauf kommen wir aber im Folgenden noch zu sprechen.

Was heißt vorsteuerabzugsberechtigt?

Ist jedes Unternehmen automatisch vorsteuerabzugsberechtigt, wenn die Kleinunternehmerregelung nicht greift? Die Antwort lautet jein! Alle Unternehmen, die selbst eine Umsatzsteuer erheben, diese in Rechnungen als solche ausweisen und dementsprechend ans Finanzamt abführen, sind tatsächlich vorsteuerabzugsberechtigt. Alle, die freiberuflich ein Kleinunternehmen führen, sind jedoch ebenso vom Vorsteuerabzug ausgenommen wie Privatpersonen.

Es gibt außerdem verschiedene steuerfreie Umsätze bzw. Umsatzarten, die auch vom Vorsteuerabzug ausgeschlossen sind. Darunter fallen u. a.

- Vermietung und Verpachtung nach §4 Nr. 12 UStG

- Vermittlung und Betreuung von Versicherungsverträgen nach §4 Nr. 10 UStG

- Schul- und Bildungsdienste nach §4 Nr. 21 und 22 UStG

- Heilbehandlungen durch fachärztliches Personal (Allgemeinmedizin, Zahnmedizin) sowie Hebammen, therapeutisches Fachpersonal und ähnliche Berufsgruppen nach §4 Nr. 14 UStG

- Bestimmte Finanzdienstleistungen nach §4 Nr. 8 UStG.

Aufgepasst! Eine Steuerbefreiung ist für einige dieser Umsätze nicht notwendig bzw. nicht verpflichtend. Gemäß §9 UStG lässt sich auf eine Steuerbefreiung sogar komplett verzichten. Somit kann in diesen Fällen auch ein Vorsteuerabzug angewendet werden.

Wer ist nicht vorsteuerabzugsberechtigt?

Natürlich lässt sich der Spieß auch umdrehen. Hier sind drei Fälle, die definitiv nie eine Berechtigung zum Vorsteuerabzug besitzen:

- Privatpersonen

- Unternehmen und Freischaffende, welche die Kleinunternehmerregelung in Anspruch nehmen

- Körperschaften oder juristische Personen des öffentlichen Rechts, die steuerfreie Leistungen beziehen, dabei aber kein Unternehmen führen.

Ein praktisches Beispiel zum Vorsteuerabzug

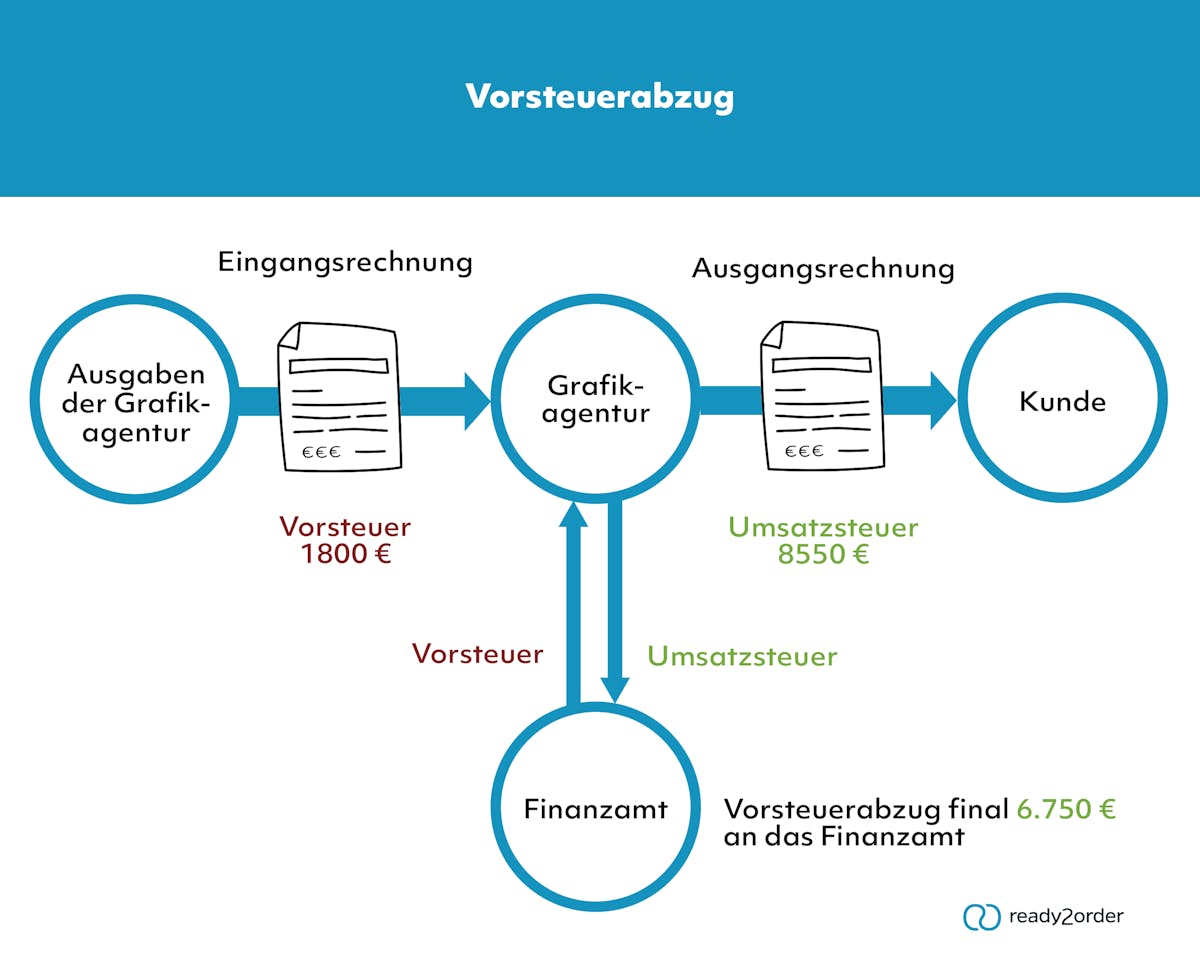

Eine Grafikagentur hat im letzten Jahresquartal einen Umsatz von 45.000 Euro netto erzielt; dafür wurden 19% Umsatzsteuer fällig, d. h. 8.550 Euro, welche die Kundschaft der Agentur zusätzlich gezahlt hat. Während des Quartals entstanden der Grafikagentur allerdings auch Ausgaben für neue Computern, spezielle Software sowie allgemeine Bürokosten, die sich auf insgesamt 11.300 Euro beliefen. Darin enthalten waren 1.800 Euro Umsatzsteuer, welche die Agentur bereits bezahlt hat.

Mithilfe der Umsatzsteuervoranmeldung verrechnet daraufhin das Finanzamt die eingenommene Umsatzsteuer und gezahlte Vorsteuer miteinander, d. h.: 8.550 Euro - 1.800 Euro = 6.750 Euro. Die Grafikagentur führt also nach Vorsteuerabzug final 6.750 Euro an das Finanzamt ab.

Vorsteuerabzugsberechtigung: Wichtige Tipps zur Gründung

Ob GmbH, GbR, AG oder UG gründen – Selbstständigkeit kann in Deutschland viele Formen annehmen. Für alle zählt jedoch immer die gleiche Faustregel: Vorbereitung ist alles. Wer also mitten in den Gründungsvorbereitungen steckt und schon ins künftige Geschäft investiert – beispielsweise im Rahmen einer Unternehmensberatung oder in Gesprächen mit der Fachanwaltschaft – und dabei Umsatzsteuer zahlt, kann diese eventuell später beim Vorsteuerabzug geltend machen.

Dafür sind folgende Voraussetzungen zu beachten:

- In der Rechnung für die empfangene Dienstleistung musst Du als Leistungsempfänger:in sowie als Gründer bzw. Gründerin namentlich direkt benannt werden.

- Als Leistungsempfänger bzw. Leistungsempfängerin musst Du alle Voraussetzungen eines Unternehmens erfüllen.

- Alle bezogenen Leistungen müssen sich unmittelbar Deinem Unternehmen zuordnen lassen.

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.