Gründerkredit

Was ist ein Gründerkredit? Wer ein Unternehmen gründen will, braucht Geld. Damit der Traum von der Selbstständigkeit nicht schon vor der Existenzgründung platzt, stellen sowohl die Europäische Union als auch Bund und Länder verschiedene Fördermittel für erfolgversprechende Gründungsvorhaben zur Verfügung: die sogenannten “Gründerkredite”.

Was ist der Gründerkredit?

Die geförderten Kredite für Gründer:innen gehören zu den Hauptförderinstrumenten der Unternehmensgründung. Es handelt sich dabei um spezielle Kredite, die von den Landesbanken oder der Kreditanstalt für Wiederaufbau (KfW) angeboten werden.

Der Gründerkredit hat – im Vergleich zu den sonst oft üblichen Bedingungen – besonders günstig ausgestaltete Konditionen: Das soll Gründern und Gründerinnen die Rückzahlung des Kredits vereinfachen, ohne aufgrund zu hoher Zins- und Tilgungsraten mit ihrem neu gegründeten Unternehmen in Schwierigkeiten zu geraten.

Wichtig: Der Gründerkredit ist nicht dasselbe wie die Zuschüsse und Subventionen, die in bestimmten Branchen oder für bestimmte Geschäftsvorhaben ggf. zusätzlich beantragt werden können.

Welche Konditionen gelten für Gründerkredite?

Je nach Kredit unterscheiden sich die Konditionen. Üblich sind jedoch folgende Eckpunkte:

- Tilgungsfreie Anlaufzeiten: Bei einer Kreditlaufzeit unter 5 Jahren zahlen Gründer:innen oft bis zu 1 Jahr keine Tilgungsbeiträge; bei einer Laufzeit von 10 Jahren sind oft sogar die ersten 2 Jahre tilgungsfrei.

- Niedrige Zinsen: Sie liegen derzeit bei etwa 1,21 - 2,08% und ergeben sich aus der Kombination von Kreditsumme, Laufzeit und der tilgungsfreien Anlaufzeit.

- Keine Bereitstellungszinsen: Die beantragten und genehmigten Gelder müssen nicht zu einem bestimmten Zeitpunkt vollumfänglich abgerufen und eingesetzt werden. Meist können Gründer:innen innerhalb der ersten neun Monate ab Genehmigung auf die Gelder zuzugreifen.

Besonders interessant ist die tilgungsfreie Anlaufzeit: Sie bedeutet, dass Du zunächst keine Kreditraten, sondern nur die bis dahin anfallenden Zinsen zahlen musst.

Das senkt die Kosten Deines noch jungen Unternehmens auf ein möglichst niedriges Niveau. Von Deiner Marge bleibt also mehr übrig, nachdem Du Deine sonstigen Kosten (Löhne, Miete, Marketing etc.) gedeckt hast, sodass Du ggf. sogar Wachstumsmaßnahmen realisieren kannst.

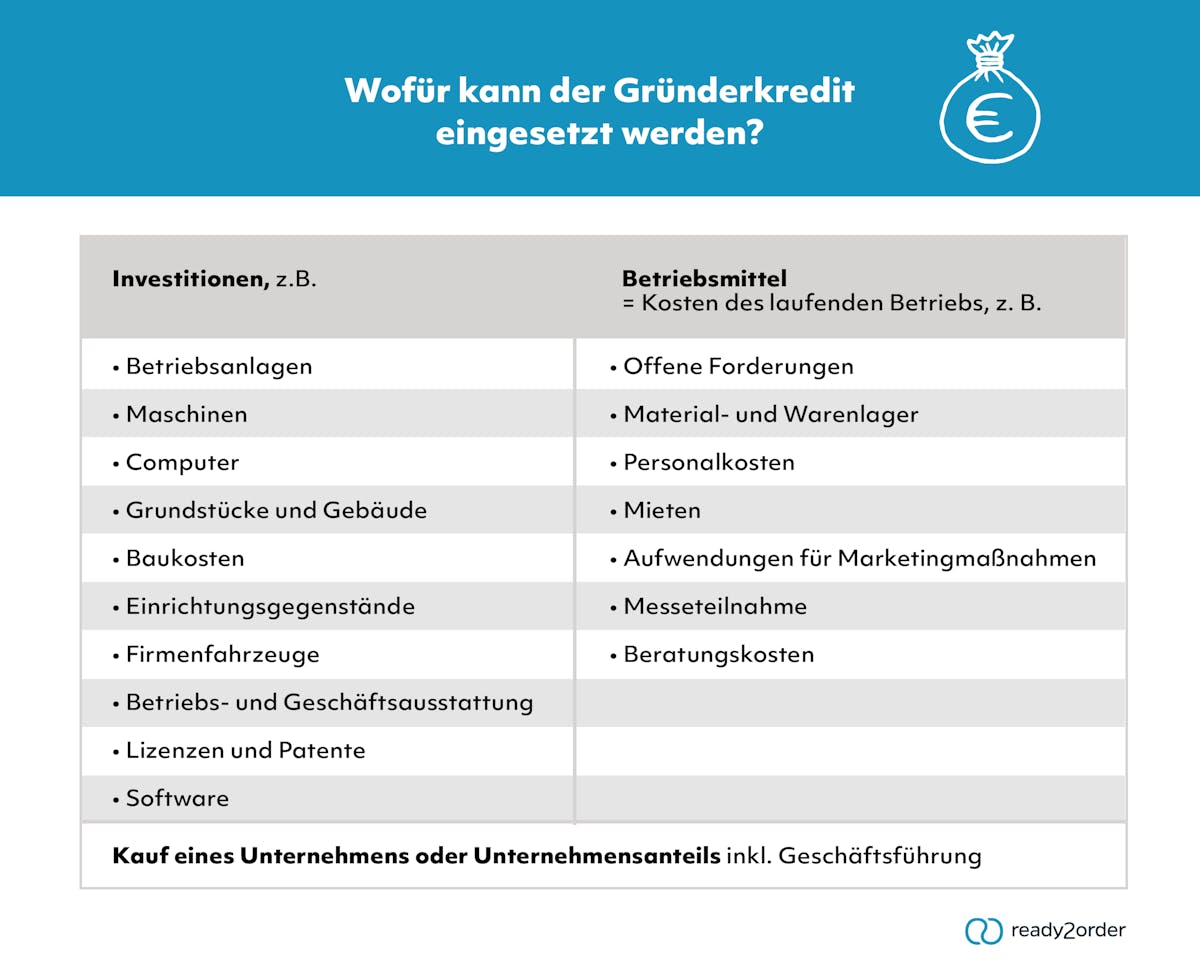

Was kann durch Gründerkredite finanziert werden?

Ein Gründerkredit deckt die meisten Kosten ab, die bei der Gründung entstehen. z. B.:

- Erwerb von Grundstücken (inklusive Baunebenkosten)

- Kauf von Maschinen, Anlagen und Einrichtungsgegenständen sowie Betriebs- und Geschäftsausstattung

- Einkauf der ersten Waren oder Aufstockung von Lagerbeständen

- Anlage einer Liquiditätsreserve (Rücklage)

- Finanzierung von Betriebsmitteln wie Miete, Marketing und Löhne

- Lebenshaltungskosten des Gründers bzw. der Gründerin

Mit dem Gründerkredit kannst Du neben den betrieblichen also auch Deine privaten Kosten decken: Du musst Dir somit keine Sorgen um Deinen Lebensunterhalt machen, auch wenn Deine Umsätze zu Beginn nur langsam steigen. So kannst Du Dein Unternehmen ruhig und konzentriert aufbauen.

Wichtig: Bei der Kreditgewährung und -auszahlung fordern die verschiedenen Kreditinstitute oft unterschiedliche Nachweise, wie Du Deine Mittel verwendest. Bei Investitionen in die Ausstattung und Einrichtung eines Warenlagers fordern die meisten Finanzierungsgeber eindeutige Nachweise. Bei sonstigen Betriebsausgaben (den sogenannten “Betriebsmitteln”) müssen meist keine Nachweise über den Einsatz der Kreditmittel eingereicht werden.

Wer kann Gründerkredite beantragen?

Viele Geschäftsideen werden vor allem deswegen nie umgesetzt, weil das Konzept zur Finanzierung nicht ausreicht.

Nach Angaben von Deutschland startet – Die Initiative für Existenzgründer bringen 32% aller Gründer:innen in Deutschland ihr Startkapital mithilfe von Darlehen oder Geschenken aus dem Verwandtschafts- und Freundeskreis zusammen. 22% finanzieren ihre Geschäftsidee mit einem regulären Bankkredit. 11% gründen aus der Arbeitslosigkeit heraus mithilfe des Existenzgründungszuschusses der Bundesagentur für Arbeit (BA). Nur 21% nehmen einen speziell auf Existenzgründung zugeschnittenen Förderkredit in Anspruch. Dabei hätten viel mehr Gründer:innen Anspruch auf niedrigere Zinsen und tilgungsfreie Anlaufzeiten.

Für diese Geschäftsvorhaben kannst Du einen Gründerkredit beantragen:

- Du planst oder betreibst ein kleines oder mittelständisches Unternehmen, das sich entweder in der Gründung befindet oder max. 5 Jahre am Markt ist.

- Du planst eine Geschäftsübernahme oder willst eine Beteiligung an einem Unternehmen erwerben.

- Du gründest ein Nebengewerbe, das vom Nebenerwerb mittelfristig ins Hauptgewerbe überführt werden soll, damit Du selbstständig Deinen Lebensunterhalt damit verdienen kannst.

Weitere Voraussetzungen

Anders als bei klassischen Bankkrediten rückt beim Gründerkredit Deine persönliche Bonität als Antragsteller:in in den Hintergrund. Wichtig sind dagegen folgende Faktoren:

- Dein Geschäftsvorhaben muss einen nachhaltigen wirtschaftlichen Erfolg erwarten lassen.

- Du musst Deine fachlichen und kaufmännischen Fähigkeiten nachweisen, ein Unternehmen aufzubauen und langfristig erfolgreich zu führen.

- Du musst offenlegen, wie Deine Umsätze zustande kommen (sollen), wer Deine Zielgruppe ist und welche strategischen Marketingmaßnahmen geplant sind.

Brauche ich Eigenkapital, um den Gründerkredit zu beantragen?

Eigenkapital ist nicht zwingend notwendig – doch es ist vorteilhaft, wenn Du 10 - 15% des Bedarfs an Gesamtkapital aus eigenen Mitteln stellen kannst.

Warum wird Eigenkapital positiv bewertet, wenn es darum geht, den Gründerkredit bewilligt zu bekommen? Dafür gibt es zwei Gründe:

- Vorhandenes Eigenkapital mindert das Risiko für Kreditgeber:innen.

- Als Gründer:in signalisierst Du, dass Du vom Erfolg Deines Vorhabens so überzeugt bist, dass Du auch mit eigenen Mitteln dafür haftest.

Wie beantrage ich einen Gründerkredit?

Den Antrag auf einen Gründerkredit stellst Du bei Deiner Hausbank: Hier kannst Du Dich vor Beginn auch über alle möglichen Optionen und Anforderungen informieren.

Alle oben genannten Informationen stellst Du am besten über einen ausführlichen Businessplan und Finanzplan dar. Auch ein Rentabilitätsplan, Liquiditätsplan und Investitionsplan gehört dazu – sprich: Wie willst Du Wirtschaftlichkeit und Zahlungsfähigkeit Deines Unternehmens sichern und wie willst Du das Geld aus dem Kredit einsetzen?

Außerdem solltest Du die Besonderheiten Deiner Produkte oder Dienstleistungen so herausstellen, dass sie überzeugen und auch von Betriebsfremden verstanden werden.

Wichtig: Bei allen Angaben solltest Du plausible, realistische Annahmen treffen und außerdem vorausschauend und umsichtig kalkulieren. Nur so kannst Du die Kreditgeber überzeugen und – noch viel wichtiger – erfolgreich gründen.

Welche Gründerkredite gibt es?

Die verschiedenen Gründerkredite unterscheiden sich sowohl in der Höhe als auch in den Konditionen. In Deutschland gibt es von der KfW Bankengruppe zum Beispiel folgende Möglichkeiten:

- ERP-Gründerkredit – StartGeld mit Kleinkrediten von bis zu 125.000 Euro für Existenzgründungen, Start-ups und junge Unternehmen

- ERP-Kapital für Gründung von bis zu 500.000 Euro für Existenzgründungen und Festigung

- ERP-Gründerkredit – Universell von bis zu 25 Mio. Euro für größere Unternehmen und Unternehmensnachfolgen

Nicht Passendes dabei? Hier findest Du weitere Finanzierungsarten und Möglichkeiten zur Unternehmensfinanzierung.

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.