Gewerbesteuer (GewSt)

Synonym: Gewerbeertragssteuer

Was ist Gewerbesteuer? Die Gewerbesteuer ist eine sogenannte “Realsteuer” oder “Objektsteuer”, die sich auf den Gewinn Deines Unternehmens bezieht. Sie fließt als Gemeindesteuer direkt an Deine zuständige Gemeinde und ist dort eine der wichtigsten Einnahmequellen. Der Gewerbesteuerhebesatz wird dabei von jeder Gemeinde selbst festgelegt; es gibt also große regionale Unterschiede. Gesetzlich geregelt ist die Gewerbesteuer im Gewerbesteuergesetz (GewStG).

Wofür zahlt man Gewerbesteuer?

Die Gewerbesteuer bezieht sich auf die sogenannte “objektive Ertragskraft”, also auf den Gewinn Deines Unternehmens, zuzüglich Hinzurechnungen nach §8 GewStG und abzüglich Kürzungen nach §9 GewStG.

Wann ist Gewerbesteuer zu zahlen?

Nachdem Dein Gewerbesteuerbetrag einmal festgelegt wurde, musst Du in der Regel vierteljährliche Vorauszahlungen zur Mitte des Quartals leisten – also immer am 15. Februar, am 15. Mai, am 15. August und am 15. November.

Erzielst Du über das Jahr ggf. mehr oder weniger Ertrag als angenommen, wird dies bei der Steuererklärung verrechnet und das Finanzamt passt die Vorauszahlung im nächsten Jahr ggf. an.

Wer muss Gewerbesteuer zahlen?

Nach der Gewerbeanmeldung muss jede:r Gewerbesteuer zahlen – ganz automatisch. Allerdings sind gewisse Tätigkeiten von der Gewerbesteuer befreit; dazu gehören etwa

- Freiberufler:innen wie Anwält:innen, Ärz:*innen, Journalist:innen und künstlerisch Tätige

- Land- und forstwirtschaftliche Betriebe

Dein Finanzamt kann Dir verlässlich Auskunft geben, ob Du Gewerbesteuer zahlen musst oder nicht. Grundsätzlich gilt aber:

- Wer für sein Unternehmen einen Gewerbeschein beantragen musste, ist gewerbetreibend und muss Gewerbesteuer zahlen.

- Einzelunternehmen, Personengesellschaften und Kapitalgesellschaften sind generell verpflichtet, Gewerbesteuer abzuführen.

- Bei der Gewerbesteuer unterscheiden sich der gewährte Freibetrag und der Gewerbesteuerhebesatz je nach Region.

Wie hoch sind die Gewerbesteuern?

Drei Faktoren spielen eine Rolle, wenn es um die Berechnung der Gewerbesteuer geht, nämlich der Freibetrag, der gesetzlich festgelegte Gewerbesteuersatz und der von den Gemeinden definierte Gewerbesteuerhebesatz.

1) Freibetrag für die Gewerbesteuer

Für Einzelunternehmen und Personengesellschaften gilt bei der Gewerbesteuer – wie auch für die Einkommensteuer – ein Freibetrag. Derzeit liegt dieser bei 24.500 Euro. Sprich: Wenn Dein jährlicher Gewerbeertrag diesen Betrag unterschreitet, brauchst Du keine Gewerbesteuer zahlen.

Wichtig: Es gilt der Unternehmensertrag vor Abrundung auf volle 100 Euro und vor dem Freibetrag. Das bedeutet,

- dass Du auch für einen Ertrag von 24.578 Euro noch vom Freibetrag profitierst, da dieser Betrag auf 24.500 Euro abgerundet werden würde.

- dass Du für einen Ertrag von 27.500 Euro nur auf 3.000 Euro Steuern zahlst – sprich auf die Summe, die von Deinem Ertrag nach Abzug des Freibetrags übrig bleibt.

Kein Freibetrag für Kapitalgesellschaften

Wer eine GmbH oder eine AG betreibt, zahlt Gewerbesteuer auf den gesamten Gewinn des Unternehmens. Der Nachteil gegenüber Einzelunternehmen und Personengesellschaften kann je nach Gewerbesteuerhebesatz zwischen 2.000 und 8.000 Euro betragen – hier lohnt sich also auch ein genauer Blick, bevor Du Deine Unternehmensform wählst.

2) Gewerbesteuersatz

Die individuelle Gewerbesteuer für Dein Unternehmen wird mithilfe der sogenannten “Steuermesszahl” und dem Gewerbesteuerhebesatz der Gemeinde ermittelt. Die aktuelle Steuermesszahl laut §11 GewStG beträgt 3,5%, d.h. Du musst 3,5% Deines Gewerbeertrags an Steuern abführen (Steuermessbetrag) – plus Gewerbesteuerhebesatz.

3) Gewerbesteuerhebesatz

Jede Gemeinde legt ihren eigenen Hebesatz auf die gesetzlich definierte Gewerbesteuerhöhe fest: Dieser beträgt mindestens 200%, so dass Du statt der gesetzlich vorgeschriebenen 3,5% mindestens 7% Steuer auf Deinen Gewerbeertrag zahlst.

Bei der Unternehmensgründung lohnt sich also auch ein Blick auf den Hebesatz möglicher Unternehmensstandorte: Während in Berlin der Hebesteuersatz etwa bei “nur” 410% liegt, setzt die Stadt Dierfeld in Rheinland-Pfalz für ihre Unternehmer:innen stolze 900% an und hält damit den deutschen Hebesatz-Rekord.

Im Durchschnitt solltest Du mit etwa 15% Gewerbesteuer rechnen.

Wer berechnet die Gewerbesteuer?

Das Finanzamt ist für die Berechnung Deiner Gewerbesteuer zuständig: Die Behörde informiert Dich über den Endbetrag, den Du inklusive Hebesatz zahlen musst.

Damit dies geschehen kann, bist Du verpflichtet, eine Gewerbesteuererklärung abzugeben. Darin gibst Du alle Gewinne aus Deiner gewerblichen Tätigkeit an sowie Hinzurechnungen, Kürzungen, Gewerbeertrag sowie Gewerbeverluste und machst Angaben zur Verlustfeststellung.

Wie berechne ich meine Gewerbesteuer?

Auch wenn Dir das Finanzamt diese Arbeit später abnimmt: Für Deine Kalkulation kann es hilfreich sein, die Gewerbesteuer vorab einmal selbst zu berechnen.

Um die Gewerbesteuer zu ermitteln, gilt folgende Formel:

Gewerbesteuer = (Gewerbeertrag - 24.500 Euro) × 0,035 × Gewerbesteuerhebesatz

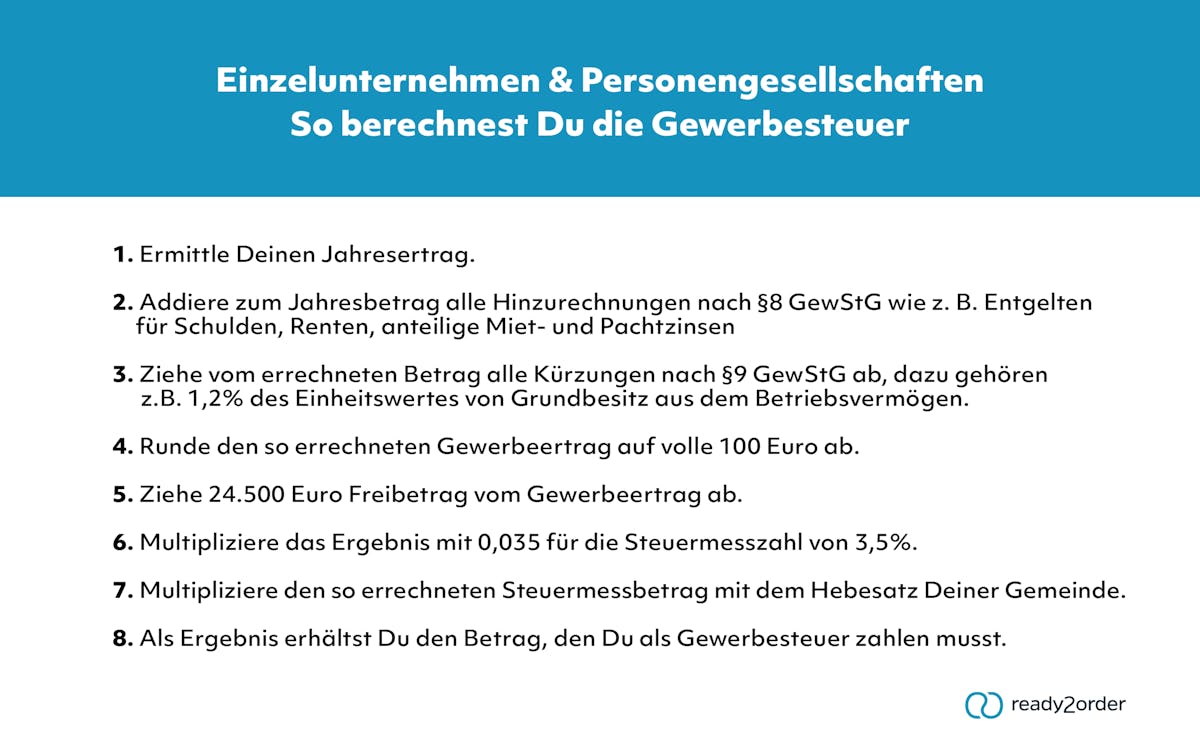

Und so gehst Du Schritt für Schritt vor:

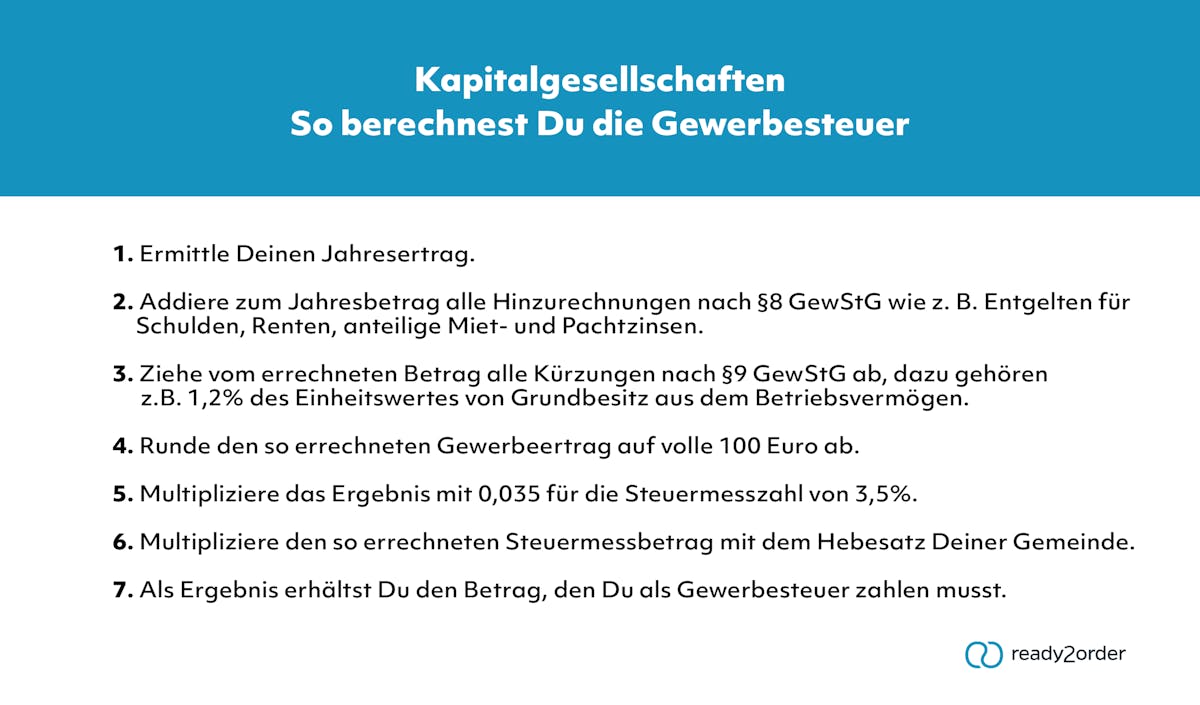

Betreibst Du eine Kapitalgesellschaft, lässt Du den vorab genannten Schritt 5 weg und gehst wie folgt vor:

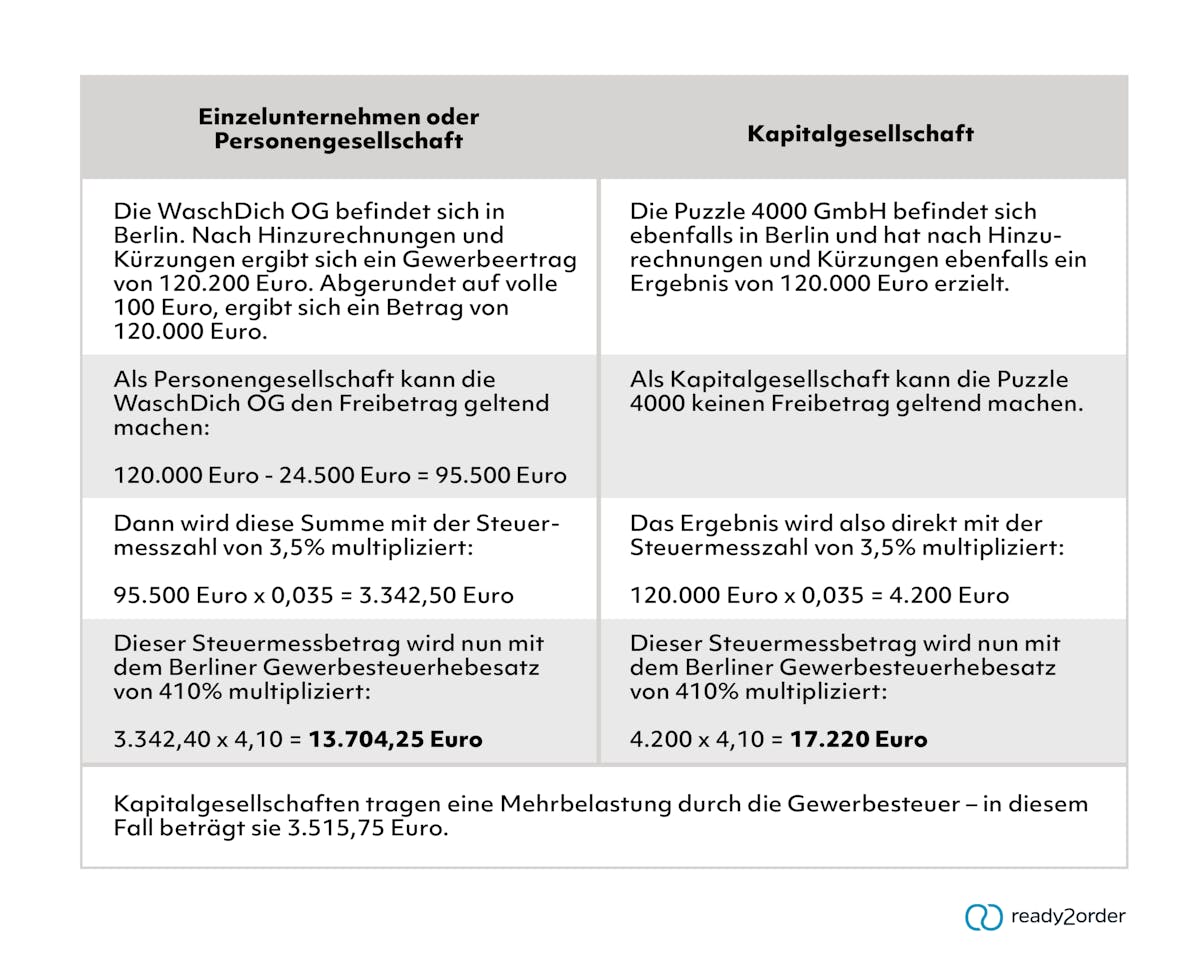

Hier außerdem noch ein Rechenbeispiel für die Gewerbesteuer:

Nachteil & Möglichkeiten der Gewerbesteuer

Die Gewerbesteuer ist die umstrittenste Steuer in Deutschland. Viele Unternehmer:innen kritisieren die Nichtabziehbarkeit der Gewerbesteuer – also die Tatsache, dass die Gewerbesteuer nicht als betriebliche Ausgabe von der Steuer abgesetzt werden kann, sondern als Privatentnahme gilt.

Allerdings gibt es die Möglichkeit, die Gewerbesteuer mit der Einkommenssteuer zu verrechnen und die Einkommenssteuer dabei um maximal 380% der Gewerbesteuer zu mindern – dies ist ein großer Vorteil für Selbstständige und kleine Unternehmen.

Die Formel lautet dabei:

Einkommenssteuer - Gewerbesteuer x 3,8 = geminderte Einkommenssteuer

Haftungsausschluss: Unsere Beiträge stellen ausschließlich unverbindliche Informationen ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität dar. Es handelt sich dabei um keine Rechts- oder Steuerberatung und erhebt keinesfalls den Anspruch, eine solche darzustellen oder zu ersetzen.