Liquidität

Was bedeutet Liquidität? Hier geht es darum, wie viele finanzielle Mittel Deinem Betrieb zur Verfügung stehen, um die Zahlungsfähigkeit zu garantieren. Ein liquides Unternehmen ist also in der Lage, fällige Beträge innerhalb der angezeigten Frist zu begleichen – mit ausreichender Liquidität kommst Du also nichht in Zahlungsverzug. Die Steuerung der Liquidität (Liquiditätsplanung) ist eine wichtige Voraussetzung für den langfristigen Erfolg eines Unternehmens.

Wie hängen Liquidität und Gewinn zusammen?

Oft konzentrieren sich Unternehmen nur auf ihren Gewinn, also das, was vom Umsatz nach Abzug der Kosten übrig bleibt. Doch ein guter Gewinn garantiert nicht, dass auch ausreichend finanzielle Mittel vorhanden sind, um alle Rechnungen zu zahlen: Dafür ist viel mehr die Liquidität ausschlaggebend.

Als Unternehmer:in musst Du immer beide Werte im Blick behalten und den Zusammenhang kennen.

Was ist der Unterschied zwischen Liquidität und Gewinn?

Um Deine Liquidität planen zu können, musst Du zunächst einmal verinnerlichen, wie Gewinn und Liquidität zusammenhängen.

- Gewinn ist die Differenz zwischen Umsatz und Aufwendungen. Er wird also von der Höhe der Einnahmen und der Höhe der Kosten beeinflusst – je höher die Einnahmen und je geringer die Kosten, desto besser fällt der Gewinn aus. Von diesem werden dann noch die Steuer abgezogen, weshalb der Gewinn auch als “Ergebnis vor Steuern” bezeichnet wird. Der Gewinn kann in Anlagevermögen investiert, ausgezahlt oder als Umlaufvermögen behandelt werden.

- Liquidität bezeichnet dagegen nur ein Teilbudget, nämlich die unmittelbar zur Verfügung stehenden finanziellen Mittel (z.B. Bargeld oder Bankguthaben), mit denen anfallende Ausgaben gedeckt werden können. Diese Mittel im Liquiditätsplan vorab zu kalkulieren, gehört z.B. zum Businessplan. Der sogenannte “Liquiditätsplan” ist hier Teil des Finanzplans: Er fasst alle eingehenden und ausgehenden Zahlungen innerhalb eines bestimmtes Zeitrahmens (wochen-, monats- oder quartalsweise) zusammen. So erkennst Du, ob ausreichend flüssige Mittel auf dem Geschäftskonto sind oder Du ins Minus gerätst, wenn Du Deine Rechnungen zahlst.

Bei der Liquiditätsplanung geht es also darum, dauerhaft handlungsfähig zu sein und die wirtschaftliche Situation Deines Unternehmen zu kontrollieren. Sprich: Es geht darum, Deine Zahlungsfähigkeit zu sichern und bei Bedarf Vorsorgemaßnahmen zu ergreifen. Um dies anschaulich darzustellen, kannst Du die wichtigsten Werte in Balkendiagrammen abbilden. So erkennst Du einfach, wie sich Umsatz, Kosten, Gewinn und Liquidität über die Jahre entwickeln.

Wie mache ich eine Liquiditätsanalyse?

Mithilfe der Liquiditätsanalyse findest Du heraus, wie zahlungsfähig Dein Unternehmen ist: So kannst Du mögliche Zahlungsschwierigkeiten frühzeitig erkennen, Liquiditätsengpässe vermeiden und Insolvenzverfahren verhindern.

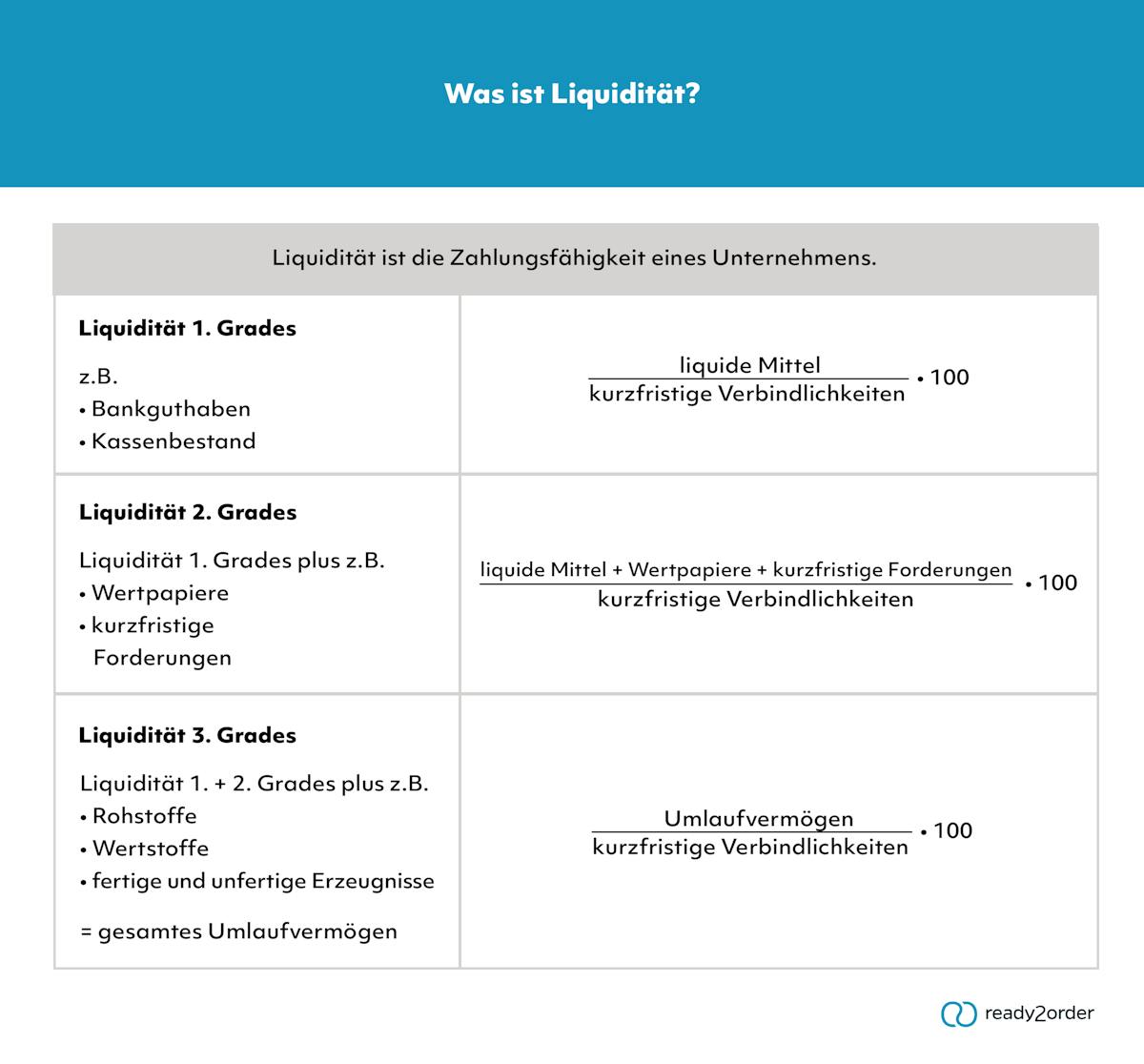

Der Berechnung liegen bestimmte Kennzahlen (KPI) zugrunde, nämlich die Liquiditätsgrade. Sie helfen Dir, Deine wirtschaftliche Situation besser kontrollieren zu können, und werden mithilfe folgender Zahlen aus der Bilanz berechnet:

- Höhe der liquiden Mittel

- Vorliegende Verbindlichkeiten

- Menge an Vorräten (Werkstoffe und Produkte für die Produktion)

Liquiditätsgrade berechnen

Hier wird das zur Verfügung stehende Geld mit den kurzfristigen Verbindlichkeiten in Verbindung gesetzt. Kurzfristige Verbindlichkeit sind etwa

- Verbindlichkeiten gegenüber Banken, z. B. für Kredite

- Verbindlichkeiten aus Lieferungen oder Leistungen

- Steuerrückstellungen

- sonstige Rückstellungen.

Dafür sind drei unterschiedliche Kennzahlen wichtig:

- Die Liquidität 1. Grades vergleicht die liquiden Mittel (z.B. den Kassenbestand, Kontobestand) mit den kurzfristigen Verbindlichkeiten. So erkennst Du, ob kurzfristig anfallende Zahlungen allein mit den verfügbaren liquiden Mittel beglichen werden können.

- Die Liquidität 2. Grades bezieht zusätzlich zu den wortwörtlich “greifbaren” Mitteln auch Wertpapiere und kurzfristige Forderungen ein, die sich schnell zu Geld machen lassen. Der Gesamtbetrag wird ebenfalls ins Verhältnis zu den kurzfristigen Verbindlichkeiten gesetzt.

- Die Liquidität 3. Grades vergleicht das gesamte Umlaufvermögen mit den kurzfristigen Verbindlichkeiten.

Was passiert bei mangelnder Liquidität?

Mangelnde Liquidität bedeutet, dass Rechnungen für Rohstoffe, Dienstleistungen o.ä. nur verspätet oder gar nicht gezahlt werden können. Das bedeutet nicht nur, dass Du Deine Gläubiger:innen (Zulieferungen, Kredit etc.) verärgerst, sondern es kommt zu einer Abwärtsspirale, die auf Dauer handlungsunfähig macht.

Wer keine neuen Rohstoffe oder Waren zukaufen kann, kann auch selbst nichts mehr produzieren oder verkaufen. So wird immer weniger Umsatz erzielt. Mahnungen und die damit verbundenen Gebühren verschärfen die Situation. Oft werden dann Löhne zu spät oder unvollständig ausgezahlt, Vermögensgegenstände unter Wert verkauft oder Kreditlinien überschritten – all das verschlimmert die Situation.

Ist ein Unternehmen über einen längeren Zeitraum zahlungsunfähig, spricht man von Illiquidität. Das führt im schlimmsten Fall zur Insolvenz.

Tatsächlich ist mangelnde Liquidität neben einer zu geringen Eigenkapitalquote die häufigste Ursache für eine Insolvenzanmeldung. Daher ist es enorm wichtig, die eigene Zahlungsfähigkeit genau zu planen und auch praktisch sicherzustellen.

Was passiert bei zu hoher Liquidität?

Ist es also besser, immer möglichst viel finanzielle Mittel verfügbar zu halten? Nein: Auch eine zu große Menge an liquiden Mitteln kann Schaden beim Unternehmen anrichten – auch wenn sich dies in der Regel nicht existenzbedrohend auswirkt.

Allerdings kommt es hier zu Problemen mit der Rentabilität, also mit der Wirtschaftlichkeit. Wer sein Geld nur auf dem Konto liegen lässt, statt es zu investieren, macht aufgrund der Inflation auf Dauer Verlust: Rechnungen können zwar problemlos gezahlt werden, aber das Geld verliert an Wert. Was Du bei Inflation in der Gastronomie außerdem tun kannst, erfährst Du in unserem Blogbeitrag.

Als Unternehmer:in solltest Du verfügbares Kapital also immer in dem Maße investieren, in dem es das Wachstum Deines Betreibs fördert ohne seine Zahlungsfähigkeit zu beeinträchtigen.

So stellst Du Deine Liquidität sicher

Um immer ausreichend liquide Mittel zur Verfügung zu haben oder die Liquidität kurzfristig zu erhöhen, kannst Du folgende Maßnahmen ergreifen:

- Durch Verkürzen von Zahlungszielen und strenges Mahnwesen für offene Forderungen Deiner Kunden sorgst Du dafür, dass offene Beträge schneller auf Deinem Konto eingehen.

- Durch Reduzieren von Lagerbeständen kannst Du Kapital für mögliche Zahlungsverpflichtungen freisetzen. Hier helfen Lagerkennzahlen wie die Umschlagshäufigkeit.

- Größere Unternehmen können Aktien ausgeben oder Geschäftsanteile verkaufen, um kurzfristig an Mittel zu gelangen.